이 글에서는 -3배 인버스 레버리지 ETF인 SQQQ의 유지 비용을 예를 들어 추산해 봅니다. 짝이 된다고 할 수 있는 3배 레버리지 ETF인 TQQQ에 비해 훨씬 높은 유지 비용이 발생하는 이유도 함께 설명합니다. 본 글은 특정 상품에 대한 투자를 권유하려는 의도는 전혀 없습니다.

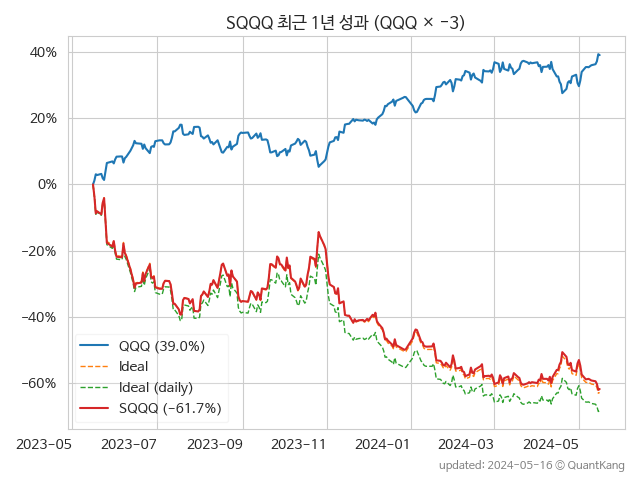

참고: SQQQ 상품의 최근 1년 수익률과 추정 비용은 퀀트강의 슬기로운 주식 생활에서 매일매일 업데이트 됩니다. (그래프를 클릭하면 상세 정보를 볼 수 있습니다)

|

|

레버리지 ETF는 왜 녹는가?

레버리지 ETF는 개념적으로 투자자 대신 운용사가 대출을 받아 레버리지로 운용하는 상품입니다. 운용사는 대출을 받았으니 이자를 지급해야 합니다. 2023년 4월 3일 현재 미국 기준 금리는 4.75 ~ 5.00%입니다. 단기 대출이니 운용사는 기준 금리보다 1.5% 정도 더 높은 6% 정도의 이자를 지급해야 합니다.

TQQQ는 나스닥100 지수를 3배로 추종합니다. 투자자가 100달러치 TQQQ를 매수하면 운용사는 그 자금으로 나스닥100 지수 추종 상품을 100달러치 매수합니다. 3배 레버리지를 만들기 위해 추가로 200달러치의 스왑(swap) 계약을 통해 나스닥100 지수 추종 상품을 대출받습니다. 빌린 200달러치 상품에 대해 6% 이자를 내어야 하니, 100달러 기준으로는 12%의 이자 비용이 나가게 됩니다. 따라서 나스닥100 지수가 아무런 변화가 없더라도 TQQQ의 가격은 대략 월 1% 정도씩 계속 하락하게 됩니다.

여기에 변동성 끌림(레버리지 디케이)에 의한 자산 감소가 추가로 발생합니다. 기초 자산이 횡보하면 레버리지 ETF는 일일 레버리지 비율을 맞추기 위해 저가에 팔고 고가에 사는 것을 반복하게 됩니다. 일종의 추세 매매 전략을 쓰기 때문입니다. 레버리지 ETF의 가격이 장기적으로 하락하는 또 다른 주된 이유입니다.

이에 대한 보다 자세한 설명은 아래 글을 참고하시기 바랍니다.

레버리지 ETF가 횡보하면 나의 돈은 어디로 가는가?

레버리지 ETF가 횡보하면 나의 돈은 어디로 가는가?

이 글은 레버리지 ETF가 횡보하는 상황에서 발생하는 일에 대한 이해를 돕기 위한 글입니다. 이 글은 레...

blog.naver.com

SQQQ는 1년간 얼마나 녹았나?

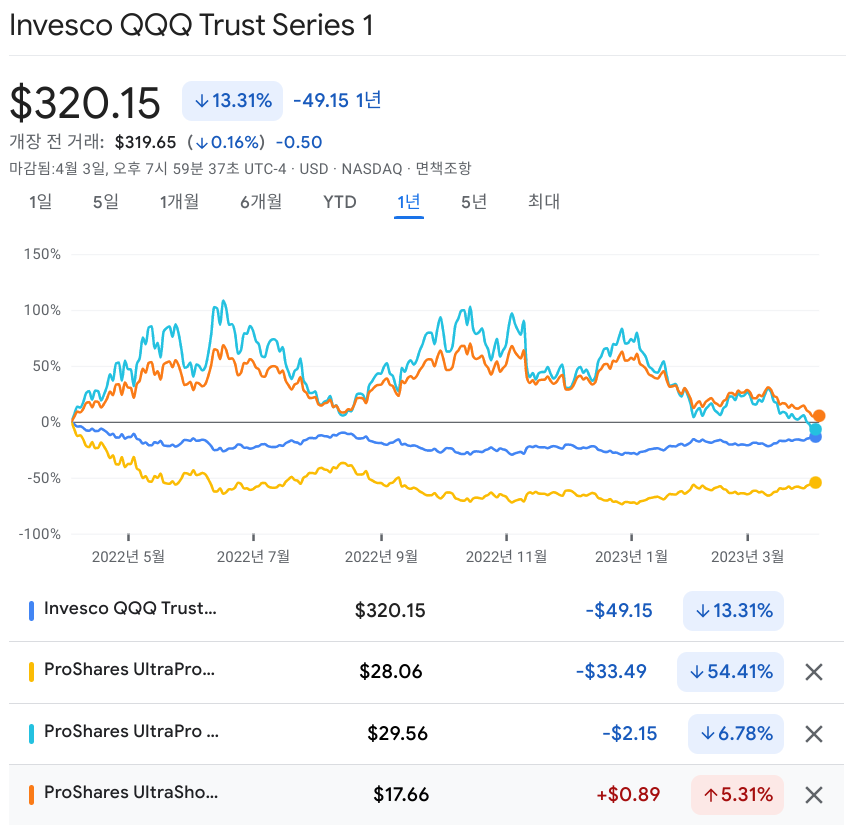

아래는 구글 파이낸스에서 살펴본 QQQ, TQQQ, SQQQ, QID의 1년 가격 추이입니다. QQQ는 -13.10%, TQQQ는 -54.09%, SQQQ는 -7.41% 하락했습니다. 여기서는 계산의 편의상 배당은 고려하지 않았습니다. 나스닥100 지수의 -2배 인버스 레버리지인 QID는 5.31% 상승했습니다.

QQQ의 가격이 하락했기에 -3배 인버스 레버리지인 SQQQ의 가격은 반대로 올랐을 거라 기대합니다. 그럼에도 불구하고 SQQQ의 가격이 하락한 것은 위에서 언급한 두 가지 주된 비용과 이 글에서 설명할 변동성 끌림의 한 형태인 손익 비대칭에 의한 손실 증폭 때문입니다.

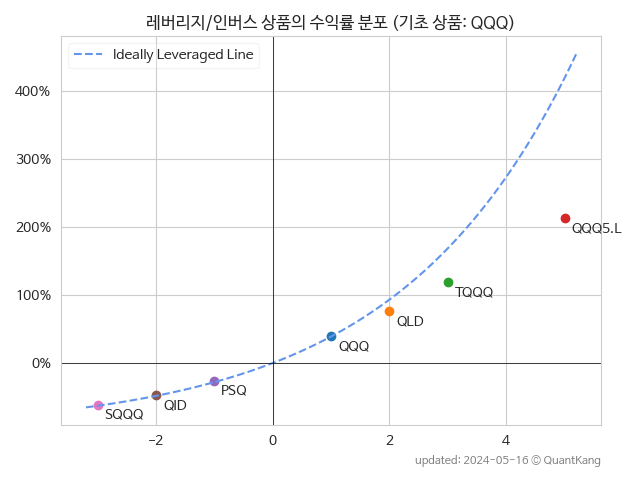

이상적인 3배 레버리지 ETF 상품이 있다고 하겠습니다. 이 레버리지 ETF는 기초 상품의 수익률을 산술적인 3배 레버리지가 아니라 기하적인(복리식) 3배 레버리지로 추종합니다. 예를 들어 QQQ가 10% 상승했다면 이상적인 3배 레버리지 ETF는 30% 상승이 아니라 1.1^3 - 1 = 33.1% 상승합니다. 마찬가지로 이상적인 -3배 인버스 레버리지 ETF는 -30% 하락이 아니라 0.9^3 - 1 = -27.1% 하락합니다.

아래 표에서는 QQQ의 등락률에 따라 TQQQ와 SQQQ 그리고 이상적인 레버리지 ETF의 가격을 계산해 두었습니다. -2배 인버스 레버리지 ETF인 QID도 비교를 위해 함께 표기해 두었습니다. 마지막 행은 이상적인 레버리지와 해당 ETF의 수익률 차이입니다. 이 수치가 각 레버리지 ETF의 1년 유지 비용이라 보면 됩니다.

| 종목 | 1년 등락률 | 이상적인 레버리지 | 차이 (비용) |

| QQQ | -13.31% | ||

| TQQQ | -54.41% | -34.85% | 19.56% |

| SQQQ | -6.78% | 45.48% | 52.26% |

| QID | 5.31% | 28.39% | 23.08% |

TQQQ는 1년간 비용으로 19.56%가 소요되었는데, 현 금리 상황으로는 이 중에서 절반 정도는 이자 비용이고, 나머지 절반은 변동성 끌림에 의한 비용이라 보면 됩니다.

SQQQ의 유지 비용은 TQQQ보다 왜 더 높은가?

특이한 것은 -3배 인버스 레버리지인 SQQQ는 TQQQ보다 2배 이상 높은 52.26%의 비용이 들어갔습니다. 이는 인버스의 경우 손익 비대칭에 의해 손실이 증폭되기 때문입니다. 손익 비대칭은 연속된 수익률과 손실률이 동일하면 결과적으로는 손실이 발생하는 상황을 말합니다. 예를 들어 -10% 하락한 상태에서 본래 가격으로 돌아가기 위해서는 10% 상승이 아니라 약 11.11%의 상승이 필요합니다.

이해를 돕기 위해 다소 과하긴 하지만 간단한 수치로 예를 들겠습니다. QQQ가 100달러에서 -20% 하락하여 80달러가 되었다고 하겠습니다. 이후 25% 상승하면 본래 가격인 100달러가 됩니다. (0.8 × 1.25 = 1) 이러한 상황에서 레버리지 ETF와 인버스 레버리지 ETF의 가격은 아래와 같이 변하게 됩니다.

- QQQ: 100달러 → 80달러 (20% 하락) → 100달러 (25% 상승) : 0%

- 3배 레버리지: 100달러 → 40달러 (60% 하락) → 70달러 (75% 상승) : -30%

- -3배 레버리지: 100달러 → 160달러 (60% 상승) → 40달러 (-75% 하락) : -60%

- -2배 레버리지: 100달러 → 140달러 (40% 상승) → 70달러 (-50% 하락) : -30%

보시다시피 손익 비대칭에 의해 -3배 인버스 레버리지 ETF는 3배 레버리지 ETF에 비해 2배나 더 많이 하락했습니다. -2배 인버스 레버리지 ETF는 3배 레버리지 ETF와 비슷한 수준으로 하락하였습니다. 위의 표에서 QID와 TQQQ의 비용이 각각 19.56%와 23.08%로 비슷한 이유 중 하나는 이 때문입니다.

주가 지수는 장기적으로 상승하기 때문에 인버스 ETF는 지수 상승에 의한 하락도 발생하게 됩니다. 그러니 특별한 상황에서 하락에 대한 확신이 없다면, 장기간의 고배율 인버스 레버리지 투자는 아주 위험하다고 할 수 있습니다.

정리하며

이 글에서는 -3배 인버스 레버리지 ETF인 SQQQ의 유지 비용을 살펴보았습니다. 사례로 분석해 보니 3배 레버리지 ETF인 TQQQ에 비해 2배 이상 높은 비용이 발생함을 확인할 수 있었습니다. 그 이유가 손익 비대칭에 의해 손실이 증폭되기 때문임도 설명드렸습니다.

결론적으로 고배율 인버스 레버리지 ETF에 대한 투자는 이러한 높은 유지 비용과 장기적인 지수의 우상향을 고려한다면 신중할 필요가 있겠습니다.

'주식투자' 카테고리의 다른 글

| 증권사 국내 주식 거래 수수료 이벤트 목록 (2023. 4. 8. 기준, 평생 우대 이벤트만) (0) | 2023.04.08 |

|---|---|

| ETF 거래량과 거래 금액을 비교하는 간단한 방법 (네이버 증권) (0) | 2023.04.07 |

| 삼슬라(TSL3, 3TSL)는 1년에 얼마나 녹았을까? (0) | 2023.04.06 |

| S&P500과 나스닥100 인버스 ETF인 SH와 PSQ의 유지 비용은 얼마나 될까? (0) | 2023.04.05 |

| SPY보다는 QQQ에 현금이 더 좋은 이유 (위험 대비 수익률 이야기 #2) (0) | 2023.04.02 |

| SPY와 QQQ로 살펴 본 미국 증시의 고성장은 언제부터일까? (0) | 2023.04.02 |

| 한국거래소에서 새로운 지수 두 가지를 도입했습니다 (KRX 포스트 IPO 지수, 코스피200NTR 월간 레버리지 지수) (0) | 2023.04.01 |

| ARKK는 왜 좋은 투자가 아니었나? #2 (위험 대비 수익률에 대한 이야기) (0) | 2023.03.31 |