주식 시장이 활황이면, 레버리지 ETF에 대한 투자 의견을 묻는 질문이 쏟아집니다. TQQQ가 더 오를까요? SOXL은 언제 익절 하면 되나요? 더 나아가 레버리지 ETF가 위험하지 않다는 증거로 높은 수익률을 제시하기도 합니다.

반대로 주식 시장이 침체되면, SQQQ에 들어갈까요? UPRO 지금이라도 손절해야 할까요?라는 질문부터, 역시 레버리지 ETF는 계속 녹기 때문에 위험하다는 의견이 대세를 이룹니다. 물론 지금이야말로 레버리지 ETF에 투자해야 한다는 의견도 적지 않습니다.

어떤 경우에는 레버리지 ETF가 위험하다, 또 다른 경우에는 레버리지 ETF가 위험하지 않다고 합니다. 무엇이 맞는 것일까요? 이에 대해 이야기해 봅니다.

주의: 이 글은 특정 상품에 대한 추천의 의도가 없습니다. 이 글에서 제시한 수치는 과거에 그랬다는 의미이지, 앞으로도 그럴 거라는 예상이 아닙니다. 분석 기간이나 분석 방법에 따라 전혀 다른 결과가 나올 수 있습니다. 위험도와 수익률은 하나가 오르면 하나는 떨어지는 음의 상관관계를 가지고 있지 않습니다. 많은 경우 위험도와 수익률은 양의 상관관계를 가지고 있습니다.

위험도와 수익률

위험도를 측정하는 척도는 다양합니다. 여기서는 이해의 편의를 위해 손실 정도를 위험도라고 가정합니다. 손실 정도의 예로 최대 손실률(MDD: Maximum Drawdown)을 들 수 있습니다.

수익률은 대개 명확합니다. 연평균수익률(CAGR)을 수익률로 정의할 수 있습니다.

TQQQ의 수익률

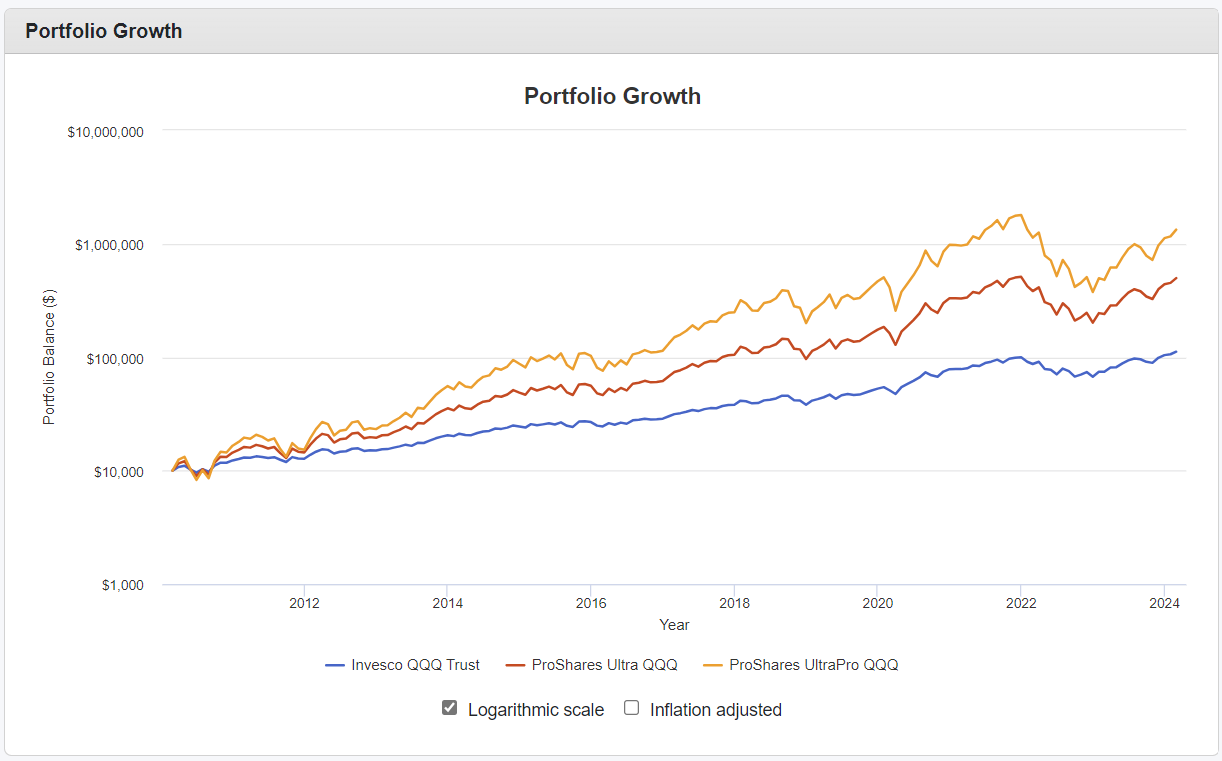

아래는 Nasdaq 100 지수를 각각 1배, 2배, 3배로 추종하는 대표적인 ETF인 QQQ, QLD, TQQQ의 지난 14년간의 성과 그래프입니다. 데이터 출처: 포트폴리오 비주얼라이저

세로축은 로그입니다. 로그로 그래프를 그리면 상대적인 성과를 비교하기 편리합니다. 간격이 벌어지면 상대적인 성과 우위가 계속 유지된다고 해석할 수 있습니다.

그래프에서 2022년 초에 비해 2024년의 TQQQ와 QLD 간의 차이가 좁아졌습니다. 이 기간 동안은 QLD가 TQQQ보다 성과가 더 좋았음을 의미합니다.

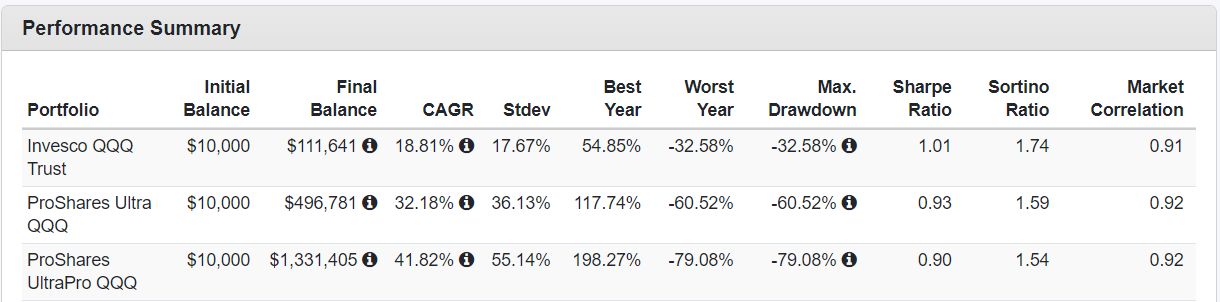

구체적인 성과에 대한 수치는 포트폴리오 비주얼라이저의 표에서 확인이 가능합니다.

대표적인 수익률 지표인 CAGR을 보면 QQQ가 연 18.81%, QLD가 연 32.18%, TQQQ가 연 41.82%입니다. 10년이라는 기간을 생각하면 놀라운 수치가 아닐 수 없습니다.

이 기간 동안 QQQ는 11배, QLD는 49배, TQQQ는 133배로 자산이 불어났습니다.

TQQQ의 위험도

위험도를 살펴보겠습니다. 표에서 표준편차(Stdev)나 MDD 모두 위험도를 표시한 수치입니다.

손익 비대칭성 때문에 MDD를 비교할 때 단순히 나누기하여 비교할 수 없습니다. TQQQ와 QQQ의 MDD 비는 -79.08% / -32.58% = 2.4이지만, TQQQ가 QQQ보다 2.4배 위험한 상품은 아닙니다. 아래와 같이 로그를 취해서 계산해야 합니다.

$$ \frac{\log{(1 - 32.58\%)}}{\log{(1 - 79.08\%)}} \approx 3.9 $$

MDD 관점에서, TQQQ는 QQQ보다 3.9배 정도 더 위험한 상품입니다. 동일한 방식으로 수익률도 비교할 수 있습니다. 아래는 이를 정리한 표입니다.

| 종목 | 수익률 | 위험도 (MDD) |

| QLD | 1.6배 | 2.4배 |

| TQQQ | 2.0배 | 3.9배 |

아무런 비용이 들어가지 않는 이상적인 레버리지 ETF라면 수익률과 위험도가 각각 2배와 3배가 되어야 합니다.

하지만, 레버리지 ETF를 운용하기 위해서는 대출을 받아야 합니다. 대출에 대한 이자가 계속 나가게 됩니다. 또한 일단위 수익률을 레버리지로 추종하는 과정에서 변동성 끌림에 의한 비용도 발생합니다. 이 두 가지 주된 비용이 수익률을 낮추고, 위험도를 높입니다.

레버리지 ETF의 비용에 대해서는 레버리지 ETF 유지 비용을 추산하는 간단한 방법과 예 (QQQ와 TQQQ)를 참고하기 바랍니다.

레버리지로 인해 비용이 발생함을 알 수 있는 척도의 하나가, 포트폴리오 비주얼라이저의 표에 있는 샤프 비율(Sharpe Ratio)입니다. 샤프 비율은 무위험 수익률을 고려해서 CAGR / 표준편차로 계산합니다. 표준편차는 대표적인 위험도 척도의 하나입니다. 이 두 값을 나누었으니, 샤프 비율은 단위 위험 대비 수익률, 즉 투자 효율을 의미합니다.

QQQ, QLD, TQQQ의 샤프 비율은 각각 1.01, 0.93, 0.90입니다. 레버리지 비율이 높아질수록 투자 효율이 조금씩 떨어진다고 해석하면 됩니다.

샤프 비율이 낮다는 것은 투자 효율이 낮다는 것을 의미하지, 투자 성과가 낮다는 뜻이 아닙니다. 샤프 비율은 자동차로 말하면 연비입니다. 연비가 낮은 자동차는 동일한 거리를 가기 위해 기름을 더 많이 먹습니다. 하지만 힘은 더 세기에 짐을 더 많이 실을 수 있습니다.

레버리지 ETF가 위험하지 않다고 오해하는 이유

레버리지 ETF는 유지 비용이 추가로 필요하기 때문에, 비레버리지 상품에 비해 투자 효율이 조금이라도 낮을 수밖에 없습니다. 그런데 그다지 위험하지 않다고 느끼는 이유는 크게 두 가지입니다.

낮은 레버리지로 투자하는 경우

높은 레버리지로 투자하지 않으면서 높은 레버리지로 투자한다고 생각하는 경우입니다. 1천만원의 여유 자금이 있습니다. 이 중에서 20%인 200만원을 TQQQ에 투자했습니다. 저는 3배 레버리지로 투자를 한 것일까요?

아닙니다. 20% × 3 = 60%입니다. 전체 투자금 대비 0.6배로 레버리지 한 것입니다. 이는 1천만원을 모두 QQQ에 투자한 것보다 덜 위험한 상황입니다.

많은 경우 레버리지 ETF에 투자하는 분들은 분할 매수 또는 적립식으로 투자합니다. 3배 레버리지 상품을 한 달에 100만원씩 1년간 투자했다면, 평균적으로 1.5배 레버리지 투자를 한 것이지, 3배 레버리지 투자를 한 것이 아닙니다. 그러니 3배 레버리지 상품인 TQQQ에 비해 훨씬 낮은 위험을 느끼게 됩니다.

특정 상품의 레버리지 배율과 레버리지 투자의 배율은 다를 수 있습니다. 동일한 2배 레버리지를 구성하기 위해서 QLD에 100% 투자할 수도 있지만, TQQQ 67% + 현금 33%로도 구성할 수 있습니다. 둘 다 2배 레버리지이며, 성과도 유사합니다.

낮은 가격에 레버리지 ETF를 매수하는 경우

포트폴리오 비주얼라이저 표에서 QQQ의 표준편차는 17.67%, TQQQ의 표준편차는 55.14%입니다. TQQQ가 QQQ보다 변동성이 3배에 달한다는 의미입니다. 이는 두 상품의 평균적인 위험도를 나타내는 수치입니다.

아래는 이해의 편의를 위해 TQQQ의 수익률이 QQQ 수익률의 단순 3배라고 가정하고 설명합니다.

만일 TQQQ의 가격이 고점 대비 -30% 정도 하락했을 때 (다르게 말하면 QQQ가 -10% 정도 하락했을 때) 투자했다면 위험도는 어떻게 될까요? 위험도가 그대로일까요? 아니면 낮아졌을까요? 당연히 위험도는 낮아집니다.

QQQ가 추가로 -10% 하락한 후 본래 고점을 넘어 10% 상승했다고 하겠습니다. 즉, 0% → -10% → -20% → -10% → 0% → 10%로 움직였습니다.

제가 투자한 TQQQ는 대략 -30%까지 하락했다가 90% 정도 상승할 것입니다. 최종적으로 60% 정도의 수익률을 거둘 것입니다. 0%(-10%) → -30%(-20%) → 0%(-10%) → 30%(0%) → 60%(10%) 괄호 안은 QQQ의 수익률입니다.

이렇게 투자했을 때, 처음부터 QQQ를 보유한 분은 -20%의 위험을 안고 10% 수익률을 거두었습니다. 제 TQQQ는 -30% 위험을 안고 60% 수익률을 거두었습니다. MDD 대비 투자 성과를 따지면 QQQ는 0.5가 되고, 제 TQQQ는 2가 됩니다.

QQQ의 1.5배 (-20% vs -30%) 위험으로 6배의 수익을 거둔 것입니다. 자연히 레버리지 ETF의 위험도가 낮게 느껴집니다. 이는 레버리지 ETF의 위험도가 낮은 것이 아니라, 레버리지 ETF를 이용한 투자 전략의 위험도가 낮은 것입니다.

정리하며

레버리지 ETF는 분명히 비레버리지 ETF에 비해 더 위험합니다. 레버리지 유지를 위해 각종 비용이 필요하기 때문에, 레버리지 ETF는 레버리지 배율 대비 조금 더 위험합니다. 이는 평균적인 위험을 의미합니다.

하지만, 레버리지 ETF의 위험도와 레버리지 ETF를 이용한 투자 전략의 위험도는 같은 것이 아닙니다. 투자 전략은 투자에 적절한 시기를 결정한다는 전제가 포함되어 있기 때문입니다.

레버리지 ETF를 분할 매수하거나, 가격이 충분히 낮아졌을 때 레버리지 ETF에 투자하는 전략은, 체감하는 위험도를 낮출 수 있습니다.

모든 투자 자산에 해당되는 일반적인 사항입니다만, 적절한 투자 전략을 사용할 수 있다면 투자 자산 자체의 평균 위험도보다 덜 위험해질 수 있습니다.

관련 정보

관련 글:

- 코스피 그 화려했던 시절 (1980년대 폭발적인 상승)

- [신규 ETF] KODEX 테슬라인컴프리미엄채권혼합액티브 분석 (개별주 커버드콜 + 채권)

- 국장은 미장에 비해 얼마나 위험한가? (불확실성과 위험)

- TIGER 미국배당+7%프리미엄다우존스 ETF는 정말 고배당을 지속할 수 있는 상품일까?

- 국내 고배당 ETF의 종류와 성과 비교 및 개인적인 평가

- QLD가 유리할까? QQQ+TQQQ가 유리할까?

- 국내 상장 나스닥 100 ETF는 QQQ와 성과가 동일할까?

- NVDY, TSLY의 성과는 어떠했나? (배당금 높은 개별주 커버드콜 ETF 분석)

'주식투자' 카테고리의 다른 글

| 외화 RP는 위험한가? (증권사가 RP를 운용하는 방법) (0) | 2024.03.04 |

|---|---|

| 마켓 타이밍은 고려해야 하는가? (마켓 타이밍과 투자) (0) | 2024.03.03 |

| 워런 버핏의 영광은 계속될까? (버크셔 해서웨이와 SPY, 그리고 KBSTAR 버크셔포트폴리오TOP10 ETF) (2) | 2024.03.03 |

| JEPI는 SPY보다 더 좋은 ETF인가? (현금 흐름 창출과 배당 재투자 시) (2) | 2024.03.02 |

| 코스피 그 화려했던 시절 (1980년대 폭발적인 상승) (0) | 2024.03.01 |

| [신규 ETF] KODEX 테슬라커버드콜채권혼합액티브 분석 (개별주 커버드콜 + 채권) (0) | 2024.02.29 |

| 국장은 미장에 비해 얼마나 위험한가? (불확실성과 위험) (0) | 2024.02.29 |

| 기업에 투자한다는 착각 (주식 투자금은 어디로 흘러갈까? 발행시장과 유통시장) (2) | 2024.02.27 |