커버드콜 전략을 사용하는 ETF 상품은 대개 지수를 기초 자산으로 사용합니다. 지수를 추종할 수 있도록 ETF를 구성하고, 이를 담보로 콜 옵션을 발행하는 것입니다.

요즘 회자되고 YieldMax사의 커버드콜 ETF 대부분은 개별주를 기초 자산으로 합니다. 처음 출시한 상품이 테슬라(TSLA)의 커버드콜인 TSLY와 ARKK ETF 커버드콜인 OARK입니다.

홈페이지에는 현재 배당률이 계속 유지된다면, TSLY의 1년 추정 배당률은 53.53%이고, OARK는 36.80%라고 표시되어 있습니다. 요즘 각광받는 엔비디아(NVDA)의 커버드콜 상품인 NVDY도 있습니다. 이 상품의 1년 추정 배당률은 75.08%에 달합니다.

이렇게 높은 배당률이라니 혹하지 않을 수 없습니다. 그런데 좀 이상합니다. 이런 성과가 가능하다면, 다른 회사에서 진작에 비슷한 상품을 출시하지 않았을까요? 이 글에서는 YieldMax사의 커버드콜 ETF의 성과를 분석해 봅니다.

주의: 이 글은 특정 상품에 대한 추천의 의도가 없습니다. 이 글에서 제시한 수치는 과거에 그랬다는 의미이지, 앞으로도 그럴 거라는 예상이 아닙니다. 분석 기간이나 분석 방법에 따라 전혀 다른 결과가 나올 수 있습니다. YieldMax사의 커버드콜 ETF는 상장 기간이 길지 않아, 분석 결과의 신뢰성이 높지 않습니다. 커버드콜 상품은 구조를 이해하고, 앞으로의 주가 방향을 고려하여 투자하는 것이 효율적입니다.

동영상 해설

TSLY와 NVDY로 핵심 내용을 알기 쉽게 설명하는 영상을 제작했습니다. 글에 포함되지 않은 내용도 다루고 있습니다. 영상을 먼저 시청하면, 글을 이해하기 쉽습니다.

TSLY (테슬라 기반 일드맥스 초고배당 커버드콜) + TSLA(테슬라) [환율을 고려한 정량적 자산 비교와 분산 투자 효과 분석] https://youtu.be/FosdbhvnzIo

NVDY (엔비디아 기반 일드맥스 초고배당 커버드콜) + NVDA(엔비디아) [환율을 고려한 정량적 자산 비교와 분산 투자 효과 분석] https://youtu.be/LimQ1aza0E8

YieldMax사의 개별주 커버드콜

전통적인 방식이라면 YieldMax사도 개별주를 기초 자산으로 보유하고, 이를 이용하여 커버드콜을 발행해야 합니다. 그런데 이 회사는 변칙적인 방법을 사용합니다. (아래는 대략적인 방식을 추정하여 설명하는 것입니다. 실제 운용 방식과는 차이가 있을 수 있습니다)

커버드콜이 무엇이며 어떤 방식으로 동작하는지는 커버드콜의 자산은 왜 계속 줄어들까 (커버드콜에 대한 간단한 설명)을 참고하기 바랍니다.

이 회사의 ETF는 기초 자산을 보유하지 않고, 발행하고자 하는 콜옵션보다 상대적으로 만기가 긴 장기 옵션을 이용합니다. 장기 선물이나 장기 콜옵션을 보유하면, 경우에 따라서는 현물을 보유한 것과 비슷한 효과를 낼 수 있기 때문입니다.

적은 비용으로 현물 보유와 유사한 효과를 내기 위해, 장단기 옵션 간의 가격 변화 관계를 분석하여, 이를 최대한 활용하는 방식으로 보입니다. 남은 자금은 채권에 투자하여 이자를 받습니다.

단기 콜옵션의 가격이 상승하면 (주가가 오르고 있는 상황) 많은 경우 장기 콜옵션의 가격도 상승할 것입니다. 동일한 행사가이고 투자자들이 추세가 계속 지속될 거라 예상한다면 장기 콜옵션의 가격은 더 많이 상승할 수도 있습니다. 장기 콜옵션을 보유한 상황에서 단기 콜옵션을 발행했다면, 단기 콜옵션 행사자에게 지급해야 하는 돈은 장기 콜옵션의 수익으로 메꿀 수 있습니다.

반대로 주가가 하락하고 있다면, 발행한 단기 콜옵션에 대해 지불할 필요가 없습니다. 단기 콜옵션 구매자가 권리행사를 포기할 테니까요. 그러니 프리미엄만큼 수익이 발생하게 됩니다. ETF가 보유한 장기 콜옵션의 가격도 하락하겠지만, 이 역시 만기에 권리행사를 포기하면 됩니다.

실제 운영 방식은 이보다 체계적일 것입니다. 대략 장기(홈페이지의 ETF의 보유 자산 목록으로 볼 때는 1개월 정도 기간이 남은)로는 콜옵션을 매수하고, 중기로는 풋옵션(Foot Option)을 매도하고, 단기로는 콜옵션을 매도하는 전략을 사용하고 있습니다.

YieldMax사의 커버드콜 상품의 성과

YieldMax사는 현재(2024년 2월 22일) 21종의 ETF를 운용하고 있습니다. 대개는 상장되지 1년이 되지 않았습니다. 어제(2월 22일) 상장된 ETF도 있습니다. 상장 기간이 길거나 설명할 가치가 높은 상품 위주로 성과를 살펴봅니다. 모든 성과 비교는 배당재투자를 가정하였습니다.

주의: YieldMax사의 ETF는 상장 기간이 길지 않습니다. 따라서 이 글에서 제시한 데이터로만 장기 성과를 추정할 수 없습니다. 특히 최근 큰 폭의 상승세가 있었던 종목의 경우, 하락장에서의 성과가 거의 반영되어 있지 않습니다. 이 글의 데이터는 참고 용도로만 활용하기 바랍니다.

모든 데이터는 퀀트강의 슬기로운 주식 정보 | 유사 종목 비교의 해외 상장 개별주 커버드콜 (YieldMax) 섹션에서 가져왔습니다. 아래 비교에서 제목 링크를 클릭하면, 각각의 비교에 대한 보다 자세한 데이터와 설명을 볼 수 있습니다.

TSLY vs TSLA (Tesla Inc)

TSLY는 YieldMax사의 ETF 중에 상장 기간이 가장 긴 상품입니다. 아래는 최근 1년 2개월간의 성과를 기초 자산인 TSLA와 비교한 것입니다. 그래프나 표에 표시한 수익률은 연환산수익률(CAGR)입니다.

TSLA은 연 6.4% CAGR로 상승하였지만, TSLY는 연 -6.8% 하락하였습니다. TSLY가 지급한 배당금 이상으로 하락했다는 의미입니다.

몇몇 지점에서 전형적인 커버드콜의 특성을 볼 수 있습니다. 초기에 TSLA가 크게 하락할 때, TSLY도 동일한 수준으로 하락하였습니다. 2023년 5월부터 TSLA가 크게 상승할 때, 대략 절반 정도의 수익률을 취하고 있음을 알 수 있습니다.

Google Finance는 배당 미고려 주가를 보여주는데, TSLY가 기간에 걸쳐 -55%가량 하락했음을 알 수 있습니다.

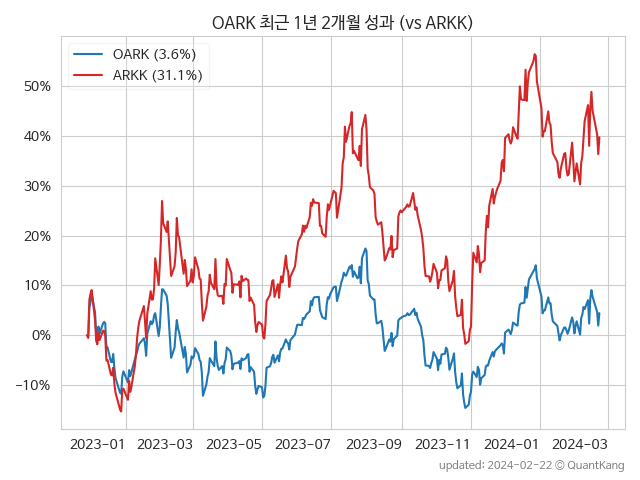

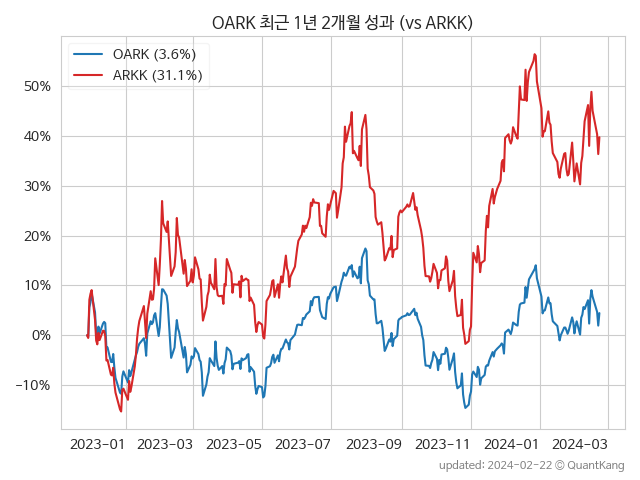

OARK vs ARKK

OARK는 TSLY와 함께 상장된 ETF입니다. 앞서와 마찬가지로 기초 자산의 강한 상승 시에는 수익률이 높지 않은, 전형적인 커버드콜의 특성을 보여주고 있습니다.

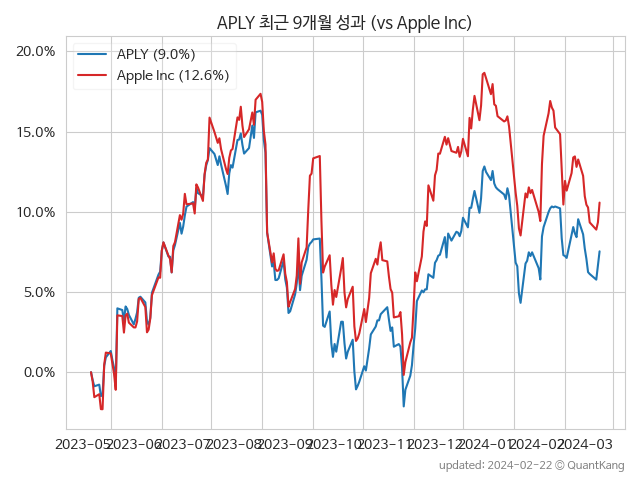

APLY vs AAPL

APLY는 애플(AAPL)에 대한 커버드콜 ETF로 상장된 지 9개월입니다. 기초 자산이 적당한 수준으로 상승하거나 크게 하락하는 경우, 거의 동일한 수준의 성과를 보였음을 알 수 있습니다.

NVDY vs NVDA

NVDY는 요즘 핫한 엔비디아(NVDA)의 커버드콜 ETF입니다. 9개월간 큰 수익률을 거두었지만, 기초 자산과 비교한다면, 상대적으로 저조한 성과를 보였습니다.

YieldMax사의 커버드콜 ETF의 성과는 기초 자산과 대비 대략 유사한 형태를 보입니다. 일반적인 커버드콜의 특성이 분명히 보이지만, 상승장에서의 성과가 커버드 콜 치고는 상당히 뛰어난 편입니다.

샤프 비율로 본 YieldMax의 커버드콜 ETF

비교 대상이 되는 기초 자산과 비교할 때, 단순히 수익률만 보면 착시가 발생하기 쉽습니다. 수익률이 높은 상품이 더 좋아 보이기 때문입니다. 대부분의 커버드콜 상품은 상승장에서 기초 자산에 비해 열세일 수밖에 없습니다.

이런 경우보다 면밀하게 비교하기 위해서는, 위험 대비 수익률을 살펴보아야 합니다. 아래는 표준편차 대비 수익률인 샤프 비율을 계산하여 표로 정리한 것입니다. 상장된 지 6개월 이상 된 ETF만 비교하였습니다.

샤프 비율이 높으면 위험 대비 투자 성과가 높다고 볼 수 있습니다. (이 분석에서는 무위험 수익률을 0으로 두고 샤프 비율을 계산하였습니다) 상장 기간 순으로 정렬되어 있으며, 종목명을 클릭하면 보다 자세한 분석 결과를 데이터와 함께 볼 수 있습니다.

| 종목 | 기초 자산 | 기간 | 수익률 | 기초 수익률 | 샤프 | 기초 샤프 |

| TSLY | TSLA | 1년 2개월 | -6.8% | 6.4% | -0.16 | 0.11 |

| OARK | ARKK | 1년 2개월 | 3.6% | 31.1% | 0.12 | 0.76 |

| APLY | APPL | 9개월 | 9.0% | 12.6% | 0.57 | 0.67 |

| NVDY | NVDA | 9개월 | 137.8% | 267.7% | 3.93 | 5.39 |

| AMZY | AMZN | 7개월 | 66.1% | 70.8% | 2.47 | 2.28 |

| FBY | META | 7개월 | 77.6% | 111.9% | 3.08 | 2.94 |

| GOOY | GOOGL | 7개월 | -10.9% | 15.7% | -0.52 | 0.59 |

| CONY | COIN | 6개월 | 162.6% | 340.8% | 3.25 | 4.92 |

| DISO | DIS | 6개월 | 41.4% | 66.8% | 2.17 | 2.34 |

| NFLY | NLX | 6개월 | 40.6% | 79.8% | 1.21 | 2.15 |

| MSFO | MSFT | 6개월 | 61.0% | 65.1% | 3.80 | 3.31 |

| XOMO | XOM | 6개월 | -13.6% | -12.2% | -0.79 | -0.55 |

비교한 12 종목 중에서 기초 자산보다 샤프 비율이 높은 경우는 빨간색으로 표시된 3 종목이었습니다.

대개의 경우 기초 자산의 샤프 비율이 더 높았습니다. 이는 기초 자산을 적절한 비중으로 투자하면 커버드콜 상품과 비슷한 위험도로 더 높은 성과를 거둘 수 있었다는 뜻입니다.

상승 시 추격 가능 정도

몇몇 상품을 조금 더 자세히 살펴보겠습니다.

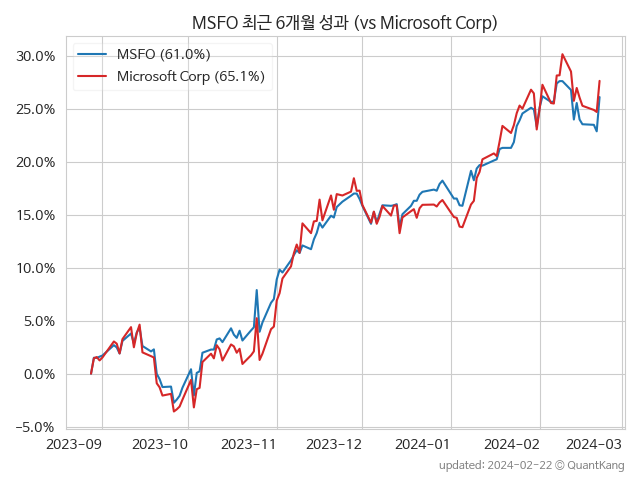

MSFO vs MSFT

MSFO는 마이크로소프트(MSFT)의 커버드콜로, 비교한 12 종목 중에서 기초 자산보다 상대적으로 가장 높은 성과를 거둔 상품입니다. 이 상품은 조금 더 낮은 변동성(표준편차로 16.1% vs 19.6%)으로 거의 동일한 수익률을 거두었습니다.

기초 자산이 6개월간 25% 이상 상승했으니, 상승폭이 적은 편은 아님에도, 수익률을 모방하듯 잘 따라가고 있습니다. 상황에 따라 다르겠지만, 그래프를 보면 월 10%정도의 상승률까지는 어느 정도 유사한 수준으로 따라잡을 수 있는 듯합니다.

OARK vs ARKK

상대적으로 성과가 좋지 않은 편인 OARK를 살펴보겠습니다. OARK의 기초 자산은 ARKK입니다.

이 그래프에서는 x축의 한 눈금이 2개월입니다. 2023년 1월 한 달간 기초 자산이 40% 가까이 상승했습니다. OARK는 대략 절반인 20% 정도를 따라잡은 것을 알 수 있습니다.

비슷한 상황이 2023년 11월에도 반복됩니다. ARKK가 2개월간 50% 이상 급등했고, OARK는 그 절반인 25% 정도 추격한 것을 알 수 있습니다.

단기 급등에서 상대적으로 미흡한 성과가 누적되어, 최종적인 성과 차이가 난 것으로 보입니다. 기초 자산이 단기 급등하는 경우, 커버드콜 전략으로 추격하는데 어느 정도 한계가 있음을 알 수 있습니다.

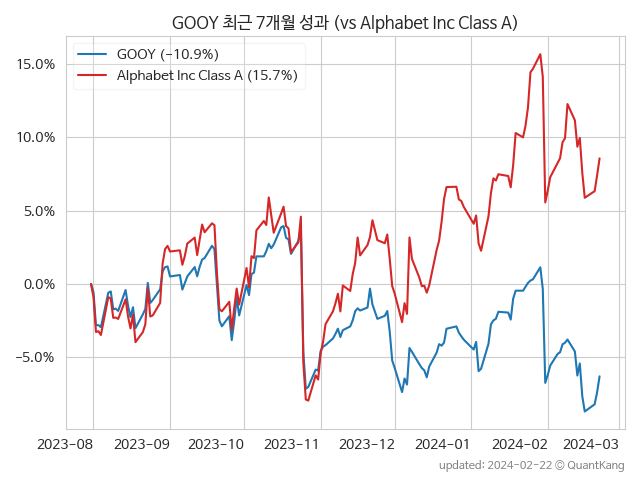

GOOY vs GOOGL

상대적으로 성과가 저조했던 또 다른 상품인 GOOY입니다. GOOY는 구글(GOOGL)의 커버드콜 ETF입니다.

GOOY의 경우 앞에서 본 단기 급등 시 상대적으로 저조한 성과만으로 설명하기 어렵습니다. 이 그래프에서는 세로 눈금의 한 칸이 5%이기 때문에, 기초 상품의 변동폭이 적은 편입니다.

2023년 10월 말부터 대략 1개월간 기초 상품은 10% 정도 상승하였습니다. GOOY는 대략 5% 정도 상승에 그쳤습니다. 2024년 1월에도 기초 상품이 10% 정도 오르는 1개월 동안, GOOY는 5% 정도 상승에 그쳤습니다.

YieldMax사의 커버드콜 ETF는 기초 상품이 급등락을 하느냐가 성과에 큰 영향을 미치지만, 기간이 다른 보유 옵션들과의 관계도 큰 변수로 작용하는 듯합니다.

정리하며

이 글에서는 YieldMax사의 개별주 커버드콜 ETF의 성과를 기초 상품과 비교해 보았습니다. 상장 기간이 짧아 평가의 신뢰성은 높지 않지만, 커버드콜 ETF라는 범주하에서는 기초 자산의 상승을 꽤나 잘 추적하는 상품인 듯합니다.

하지만, 높은 배당률을 내세우는 것과는 다르게, 위험 대비 성과는 기초 자산에 미치지 못하는 경우가 대부분이었습니다. 투자자에 따라서는 높은 배당률은 세금을 가중시킬 수도 있습니다.

좀 더 기간이 지나고, 특히 하락장에서의 성과가 누적되어야, 보다 면밀한 평가가 가능하리라 예상합니다.

관련 정보

관련 자료: 퀀트강의 슬기로운 주식 정보 | 유사 종목 비교

관련 글:

- 커버드콜의 자산은 왜 계속 줄어들까 (커버드콜에 대한 간단한 설명)

- 커버드 콜 전략은 유용한가? (커버드 콜 전략을 쓰는 주요 ETF의 지금까지 수익률과 분석)

- JEPQ는 기대하는 수준의 성과를 보였나? (QQQ 대비)

- TIGER 미국배당다우존스 ETF 삼총사는 출시 후 어떤 성과를 거두었을까?

- -50% 손실은 왜 100% 수익과 같은 것일까? (손익 비대칭성)

- 환헤지 할까 말까? (장기투자에서 효과)

- 한국인이 달러로 미국 주식에 투자하면 어떤 효과가 날까?

- 미국 주식과 환율은 어떤 관계를 가지고 있을까?

- 국장은 미장보다 정말 어려운 것일까?

- QLD가 유리할까? QQQ+TQQQ가 유리할까?

- 그 많던 스타트 베타 ETF는 어디로 갔을까?

- TSLL(테슬라 1.5배 레버리지 ETF)는 1년에 얼마나 녹을까?

'주식투자' 카테고리의 다른 글

| 주간 거래(데이마켓)는 어디에서 이루어질까? (블루오션 대체증권거래소) (0) | 2024.02.26 |

|---|---|

| AI(인공지능)가 ETF를 운용하면 성과가 좋을까? (AI 운용 ETF 성과 분석) (0) | 2024.02.25 |

| 단리는 없다 (세상은 복리로 움직인다) (0) | 2024.02.24 |

| 커버드콜의 자산은 왜 계속 줄어들까 (커버드콜에 대한 간단한 설명) (0) | 2024.02.24 |

| 국내 상장 나스닥 100 ETF는 QQQ와 성과가 동일할까? (0) | 2024.02.22 |

| -50% 손실은 왜 100% 수익과 같은 것일까? (손익 비대칭성) (0) | 2024.02.22 |

| 환헤지 할까 말까? (장기투자에서 효과) (0) | 2024.02.21 |

| 미국 주식과 환율은 어떤 관계를 가지고 있을까? (0) | 2024.02.21 |