TIGER 미국배당다우존스타겟커버드콜2호(구. TIGER 미국배당+7%프리미엄다우존스)(이하 TIGER 미국배당+7%)는 Dow Jones U.S. Dividend 100 지수에 편입된 종목으로 기초 자산을 구성합니다. 여기에 S&P 500 지수에 대해 콜옵션을 발행하는 커버드콜 ETF입니다. 상장 이후 미국 증시가 활황이었고, 환율도 상승했기에, 평균적으로 기대하는 수준의 수익률을 보이고는 있지만, 엄밀하게는 시장 대비 수익률이 저조하다고 할 수 있습니다.

이 글에서는 TIGER 미국배당+7%가 어떤 구조이길래 시장 대비 수익률이 낮은지 그 원인을 살펴봅니다. 또한 어떤 상황이 되어야 수익률이 높아질 수 있을지 예상해 보고, TIGER 미국배당+7%를 대체할 수 있는 현금 혼합 포트폴리오와 비교해 봅니다.

주의: 이 글은 특정 상품이나 투자 전략에 대한 추천의 의도가 없습니다. 이 글에서 제시하는 수치는 과거에 그랬다는 의미이지, 앞으로도 그럴 거라는 예상이 아닙니다. 분석 기간이나 분석 방법에 따라 전혀 다른 결과가 나올 수 있습니다. 데이터 수집, 가공, 그리고 해석 단계에서 의도하지 않은 오류가 있을 수 있습니다.

TIGER 미국배당다우존스타겟커버드콜2호의 지난 성과

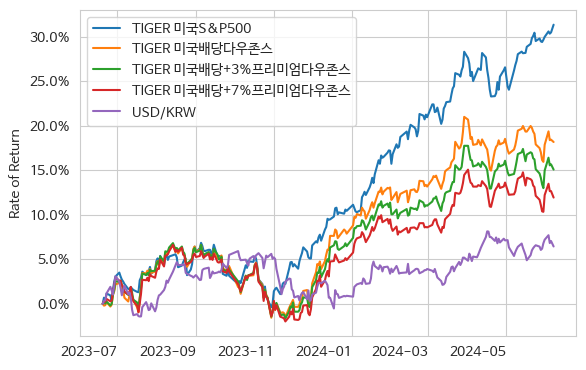

아래는 TIGER 미국배당+7%와 그 자매 상품인 TIGER 미국배당다우존스(이하 TIGER 미국배당), TIGER 미국배당다우존스타겟커버드콜1호(구. TIGER 미국배당+3%프리미엄다우존스)(이하 TIGER 미국배당+3%)의 상장 후 수익률 추이입니다. 시장 수익률이라고 할 수 있는 S&P 500 지수를 추종하는 TIGER 미국S&P500의 수익률과 환율도 함께 표시했습니다. 배당 재투자를 가정하였습니다.

TIGER 미국S&P500의 수익률이 가장 높고, TIGER 미국배당, TIGER 미국배당+3%, TIGER 미국배당 +7% 순으로 수익률이 낮아집니다. 해당 기간 동안 환율은 6.4%가량 상승했습니다.

아래는 이들 상품의 연평균 성장률(CAGR)과 연환산 표준 편차를 나열한 표입니다. 투자 효율 지표의 하나인 샤프 비율(Sharpe Ratio)은 무위험 수익률을 현시점 미국 기준 금리인 5.25%로 가정하여 계산하였습니다.

| 종목 | 연평균 성장률 (CAGR) | 표준 편차 | 샤프 비율 |

| TIGER 미국S&P500 | 32.6% | 10.4% | 2.63 |

| TIGER 미국배당다우존스 | 18.9% | 10.8% | 1.25 |

| TIGER 미국배당다우존스타겟커버드콜1호 (구. TIGER 미국배당+3%프리미엄다우존스) | 15.6% | 10.1% | 1.03 |

| TIGER 미국배당다우존스타겟커버드콜2호 (구. TIGER 미국배당+7%프리미엄다우존스) | 12.4% | 9.9% | 0.72 |

| USD/KRW | 6.7% | 8.6% | 0.16 |

TIGER 미국배당 삼총사는 2023년 6월 20일 같은 날에 상장했기에, 글 작성 시점인 2024년 6월 8일 기준으로는 상장된 지 1년이 되어갑니다. 현재 수익률과 CAGR은 비슷하다고 할 수 있습니다.

이 글에서 살펴보고자 하는 TIGER 미국배당+7%의 CAGR은 12.4%로, 평균적인 1년 수익률을 생각하면 나쁘지 않은 편입니다. 하지만 같은 기간 (연환산 CAGR) 32.6%나 상승한 TIGER 미국S&P500과 비교한다면, 12.4% / 32.6% = 38%로 1 / 3 정도에 불과한 수익률입니다.

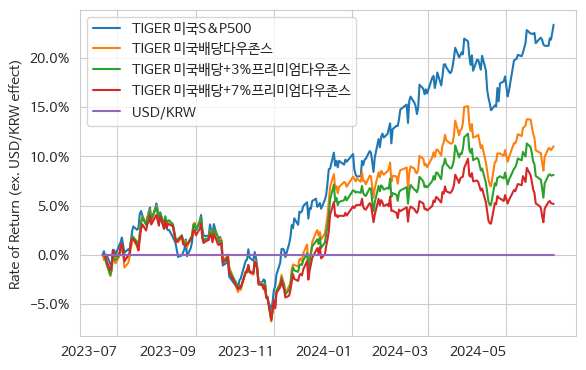

12.4%의 무난해 보이는 수익률이지만, 위에서 나열한 모든 ETF에는 환율 상승효과가 포함되어 있습니다. 환율 효과를 제거하고 그래프와 표를 다시 표시하면 다음과 같습니다.

| 종목 | 연평균 성장률 (CAGR) | 표준 편차 | 샤프 비율 |

| TIGER 미국S&P500 | 24.3% | 13.6% | 1.40 |

| TIGER 미국배당다우존스 | 11.4% | 13.1% | 0.47 |

| TIGER 미국배당+3%프리미엄다우존스 | 8.4% | 12.2% | 0.26 |

| TIGER 미국배당+7%프리미엄다우존스 | 5.3% | 11.5% | 0.01 |

| USD/KRW | 0.0% | 0.0% | NA |

환율 효과를 제거하면 TIGER 미국배당+7%의 CAGR은 5.3%입니다. TIGER 미국S&P500 수익률의 5.3% / 24.3% = 22%에 해당되며, 1 / 5 또는 1 / 4 정도에 불과합니다. TIGER 미국배당은 1 / 2 정도, TIGER 미국배당+3%는 1 / 3 정도의 수익률을 거두는데 그쳤습니다. TIGER 미국배당+7%의 샤프 비율은 0.01인데, 수익률 5.3%는 미국 달러 단기 자산 정도의 수익률(미국 기준 금리)이기 때문입니다.

그렇다고 TIGER 미국배당+7%의 변동성이 충분히 낮은 것도 아닙니다. TIGER 미국S&P500의 표준 편차에 비해 -15% 정도 낮아지는데 그쳤습니다. 다르게 말하면 -15% 정도 위험도가 줄어들었지만, 수익률은 -78%나 줄어든 것입니다. 앞서 살펴본 환율을 고려한 경우에도 비슷합니다. 환율 고려 시 표준 편차는 10.4%에서 9.9%로 -5% 낮아졌지만, 수익률은 -62%나 줄었습니다.

TIGER 미국배당+7%는 왜 이렇게 낮은 성과를 보인 것일까요?

커버드콜 ETF를 수식으로 표현하기

가장 간단한 구조의 커버드콜 ETF인 XYLD를 이용하여 커버드콜 ETF의 구조를 수식으로 표현해 보겠습니다. XYLD는 S&P 500 지수에 편입된 종목으로 기초 자산을 설정하고, S&P 500 지수에 대해 콜옵션을 발행합니다.

XYLD의 보유 종목(Holdings) 항목을 보면, S&P 500 지수에 편입된 종목이 적절한 비중으로 포함되어 있고, 아래와 같은 콜옵션 항목 하나가 추가되어 있습니다.

| 종목 | 행사일 | 행사 가격 | 명목 노출 금액 |

| Short S&P 500 Call Option | 06/21/2024 | 5305 | -$2,932,886,784 |

2024년 6월 21일이 만기인 S&P 500 콜옵션입니다. 행사가는 5,305 포인트이며, 금액은 -29억달러 정도가 됩니다. 마이너스 부호가 붙어 있으니 콜옵션을 발행한 것입니다.

XYLD가 편입한 일반 종목 중에서 가장 비중이 큰 마이크로소프트(MSFT)의 비중은 아래와 같습니다.

| 종목 | 비중 | 금액 |

| MICROSOFT CORP | 7.11% | $205,692,285 |

마이크로소프트의 비중 7.11%가 2억달러 정도에 해당됩니다. 이를 이용하면 XYLD의 전체 규모를 추정할 수 있습니다. 205,692,285 / 7.11% = 2,892,999,799달러입니다. 콜옵션 발행 금액과 부호만 반대이고 규모는 거의 동일합니다. 참고: XYLD의 시가총액(Net Assets)은 약 28.9억달러입니다. 즉, XYLD 시가총액 = 일반 종목 총합 = 콜옵션 명목 노출 금액입니다.

XYLD는 S&P 500 지수를 추종하는 종목을 100% 비중으로 편입하고, 콜옵션을 100% 비중으로 발행합니다. 참고: S&P 500 지수를 추종하는 ETF인 SPY의 경우 마이크로소프트 편입 비중이 7.00%입니다.

XYLD가 무엇을 담고 있는 상품인지 알기에, XYLD는 아래와 같은 수식으로 표현할 수 있습니다.

XYLD = S&P 500 지수 편입 현물 - S&P 500 지수 콜옵션

콜옵션은 발행했기에 마이너스 부호가 붙게 됩니다. S&P 500 지수 편입 현물을 SPY로 표기하고, 콜옵션을 간단하게 CALL로 표기하면 다음과 같이 됩니다.

XYLD = SPY - CALL

이 수식으로 XYLD의 수익률을 설명할 수 있습니다. SPY는 장기적으로 우상향해 왔으니 플러스값이라 할 수 있습니다. XYLD도 배당 고려 시 장기 우상향해 왔으니 플러스값일 것입니다. CALL의 부호는 무엇일까요?

만일 CALL이 플러스라면 XYLD는 SPY보다 수익률이 낮을 것입니다. CALL이 마이너스라면 XYLD는 SPY보다 수익률이 높을 것입니다.

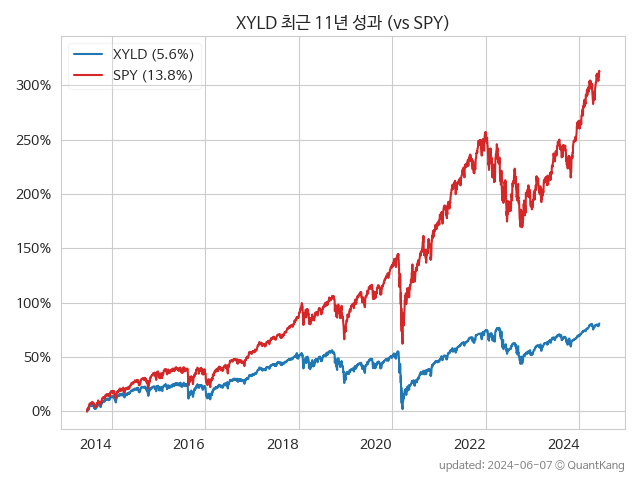

아래는 SPY와 XYLD의 지난 11년간의 수익률 추이입니다. 배당 재투자를 가정하였습니다. 데이터 출처: XYLD vs SPY

SPY는 연평균 13.8% 수익률을 거두었습니다. XYLD는 연평균 5.6% 수익률을 거두었습니다. CALL은 아래와 같이 수식을 바꿔 쓸 수 있습니다.

CALL = SPY - XYLD

CALL은 연평균 13.8% - 5.6% = 8.2% 수익률을 거두었습니다. 그러니 CALL의 부호는 플러스였습니다. XYLD는 보유한 SPY로 연평균 13.8% 수익률을 거두어서, 콜옵션 매수자(이하 매수자)에게 8.2% 수익률을 떼어주고, 나머지 5.6%를 가져간 것입니다.

XYLD의 분배율은 최근 연 8.38%입니다. 5.6%를 벌어서 8.38%를 분배하니, 버는 것보다 더 많이 분배한 셈입니다. 장기적으로 XYLD의 주가는 하락 압력을 받게 됩니다.

아래는 구글 파이낸스에서 살펴본 XYLD와 QYLD의 주가 흐름입니다. QYLD는 XYLD와 동일한 구조로, S&P 500 지수 대신 나스닥 100 지수를 사용하는 커버드콜 ETF입니다.

수익률과 분배율이 항상 일정하지는 않기 때문에, XYLD의 장기적인 주가 하락이 눈에 띄지는 않습니다.

QYLD는 연평균 18.6%를 벌어 매수자에게 11.4%를 건네주고, 7.2% 수익률을 얻는 상품입니다. QYLD의 분배율은 연 11.02%로 XYLD보다 조금 더 높습니다.

장기 수익률과 현시점 분배율 차이가 3% 정도인 XYLD에 비해, QYLD의 장기 수익률과 현시점 분배율 차이는 4% 정도입니다. 이 때문인지, QYLD에서는 장기적인 주가 하락이 확연히 드러납니다. 참고: 수익률과 분배율은 그때그때 달라지기에, 장기 수익률과 현시점 분배율의 차이로 주가 하락을 예상할 수는 없습니다.

커버드콜 ETF의 콜옵션 발행 효과

XYLD에 대한 수식을 다시 살펴보겠습니다.

XYLD = SPY - CALL

XYLD는 콜옵션을 발행해서 기초 자산인 SPY 수익률 일부를 매수자에게 넘겨줍니다. 대신 무엇을 얻는 것일까요? 두 가지를 얻을 수 있습니다. 분배금 재원 마련과 변동성 축소입니다.

커버드콜 ETF는 프리미엄이라는 형태로 매수자에게 넘겨준 수익률 일부를 되돌려 받습니다. 매수자에게 프리미엄을 먼저 받고, 기초 자산이 상승하면 그 상승분을 매수자에게 넘겨준다고 일반적으로 설명합니다. 이는 커버드콜의 특성을 이해하는데 오해를 만들 수 있습니다. 마치 콜옵션을 발행하면 이익이 생기는 것처럼 느껴지기 때문입니다. 하지만 CALL은 플러스이기에, 콜옵션을 발행하면 커버드콜 ETF는 (- CALL)만큼 손실이 생깁니다.

첫날에 500원을 받고, 다음날에 1,000원을 주는 행위를 반복한다고 상상해 보겠습니다. 어느 순간 500원을 먼저 받았는지, 1,000원을 먼저 줬는지 알 수 없게 됩니다. 커버드콜 ETF는 매수자에게 1,000원을 주고, 500원을 프리미엄으로 돌려받는 상황과 같습니다.

매수자에게 주는 1,000원은 어떻게 마련할까요? 없던 돈이 갑자기 생길 리 없습니다. 보유한 자산 중에서 현금화가 가능한 유일한 자산은 기초 자산입니다. 기초 자산을 팔아서 현금을 마련해야 합니다. 커버드콜 ETF는 기초 자산을 1,000원 치 팔아서 매수자에게 건네주고, 다음번에 500원을 프리미엄이라는 명목으로 돌려받는 것입니다.

이렇게 하면 형식적으로는 매수자로부터 콜옵션 발행 대가로 500원이라는 프리미엄을 받게 됩니다. 이를 분배금이라는 명목으로 커버드콜 ETF 투자자에게 지급하는 것입니다. 본질적으로는 기초 자산을 팔아서 분배금을 마련하는 것과 차이가 없습니다.

콜옵션 발행의 두 번째 효과는 자산의 변동성 축소입니다.

모든 자산은 혼합하면 변동성은 가중 평균과 같거나 줄어들게 됩니다. 자산 A의 변동성이 20%이고, 자산 B의 변동성이 10%이라면, 자산 A와 자산 B를 반반씩 보유하면 변동성은 평균인 (20% + 10%) / 2 = 15%와 같거나 줄어듭니다.

자산 A와 자산 B의 변동성이 일부 상쇄되기 때문입니다. 자산 A와 자산 B의 양의 상관관계가 클수록 혼합하면 변동성은 덜 줄어듭니다. 반대로 음의 상관관계가 클수록 혼합하면 변동성은 많이 줄어듭니다. XYLD는 아래와 같이 다시 쓸 수 있습니다.

XYLD = SPY + (- CALL)

XYLD는 SPY와 (- CALL)의 혼합입니다. 만일 두 자산이 음의 상관관계가 있다면, 혼합하여 변동성을 낮출 수 있습니다. 다르게 말하면 SPY와 CALL에 양의 상관관계가 있으면, 혼합하여 변동성을 낮출 수 있게 됩니다.

콜옵션의 수익 구조를 생각해 보면 기초 자산과 콜옵션은 양의 상관관계가 있음을 알 수 있습니다. 콜옵션은 기초 자산이 상승하면 권리를 행사하여 수익을 얻습니다. 반대로 기초 자산이 하락하면 권리를 포기하고, 투자한 프리미엄만큼 손실을 보게 됩니다. 콜옵션은 기초 자산과 양의 상관관계가 있는 상품입니다.

SPY에서 양의 상관관계가 있는 CALL을 빼니 XYLD의 변동성은 줄어들 수 있습니다.

참고: 이 글에서 변동성 축소를 약간 모호하게 설명하였습니다. XYLD와 일반적인 자산 혼합은 그 구조가 일부 다르기 때문입니다. XYLD는 SPY와 (- CALL)을 각각 100%씩 총 200%로 보유하는 투자 상품입니다. 일반적인 자산 혼합은 자산의 총합이 100%입니다. 100% 이상 자산을 보유하게 되면, 두 자산의 혼합으로 변동성이 늘어날 수 있습니다. 예를 들어 SPY 100% + VOO 100%로 총 200%를 보유한다면, 변동성은 2배로 늘어나게 됩니다. 100% 이상으로 자산을 보유할 때에는 두 자산 사이에 음의 상관관계가 충분해야 변동성이 줄어들 수 있습니다. (- CALL)은 SPY와 충분히 높은 음의 상관관계를 가지고 있는 상품입니다. 이에 대한 자세한 설명은 생략하였습니다.

아래는 XYLD, QYLD, RYLD가 콜옵션 발행으로 변동성을 얼마나 줄였는지, 기초 자산이라 할 수 있는 SPY, QQQ, IWM과 비교한 표입니다. IWM은 미국 소형주를 편입하는 러셀 2000 지수를 추종하는 ETF이며, RYLD는 이에 대한 커버드콜 ETF입니다. 데이터 출처: XYLD vs SPY, QYLD vs QQQ, RYLD vs IWM

| 종목 | CAGR | CAGR 축소률 | 표준 편차 | 표준 편차 축소율 |

| SPY | 13.8% | 17.0% | ||

| XYLD | 5.6% | -59% | 14.0% | -18% |

| QQQ | 18.6% | 21.2% | ||

| QYLD | 7.2% | -61% | 14.7% | -31% |

| IWM | 6.6% | 26.5% | ||

| RYLD | 2.8% | -58% | 18.1% | -32% |

세 가지 상품 모두 표준 편차가 줄어들었지만, CAGR은 더 많이 하락했습니다. 매수자에게 과도하게 기초 자산의 수익률을 건네주었기 때문입니다. 다르게 말하면 XYLD, QYLD, RYLD에 투자하는 것보다, 기초 자산 + 현금성 자산 포트폴리오의 성과가 더 좋을 수 있다는 의미입니다.

현금성 자산의 변동성이 0에 가깝다고 한다면, 현금성 자산의 비중만큼 CAGR과 표준 편차를 동일한 비율로 줄일 수 있습니다. SPY에 50%만 투자한 포트폴리오는, CAGR이 13.8% / 2 = 6.9%가 되며, 표준 편차는 17.0% / 2 = 8.5%가 됩니다. 수익률과 표준 편차 모두 XYLD보다 우수한 포트폴리오가 됩니다. 참고: 현금성 자산의 운용 방식에 따라서는 약간의 분산 투자로 인한 이득이 추가로 발생할 수 있습니다.

TIGER 미국배당다우존스타겟커버드콜2호는 어떤 상황에서 수익률이 좋아질까?

TIGER 미국배당+7%도 수식으로 표현이 가능합니다. TIGER 미국배당+7%의 기초 자산은 Dow Jones U.S. Dividend 100 지수를 이용하여 구성합니다. 이 지수를 이용하는 대표적인 상품이 배당성장주 ETF로 유명한 SCHD입니다.

TIGER 미국배당+7%의 보유 종목을 살펴보면 마지막쯤에 아래와 같은 콜옵션 항목을 발견할 수 있습니다.

| 종목명 | 수량(주) | 비중(%) |

| SPX US 06/21/24 C5300 INDEX | -0.29 | 0.00 |

앞서 XYLD와는 달리 이해하기 조금 어렵게 되어 있습니다. SPX US 06/21/24 C5300 INDEX는 2024년 6월 21일이 만기인 S&P 500 지수의 콜옵션입니다. 행사가는 5,300입니다. 수량이 -0.29로 마이너스이므로 콜옵션을 발행한 것입니다.

TIGER 미국배당+7%는 전체 자산의 40% 정도의 비중으로 콜옵션을 발행합니다. 따라서 아래와 같이 수식으로 표현할 수 있습니다.

TIGER 미국배당+7% = SCHD - CALL × 40%

앞에서 CALL = SPY - XYLD임을 알고 있습니다. XYLD와 TIGER 미국배당+7% 모두 S&P 500 지수에 대해 콜옵션을 발행하기 때문입니다. 수식을 다시 쓰면,

TIGER 미국배당+7% = SCHD - (SPY - XYLD) × 40%

이제 TIGER 미국배당+7%가 어떤 상품인지 짐작할 수 있습니다. SCHD를 100% 비중으로 편입하고, SPY를 40% 공매도하고, XYLD를 40% 매수하는 상품이라 할 수 있습니다.

각 항목을 살펴보면, TIGER 미국배당+7%가 수익률이 높아질 수 있는 상황을 예상할 수 있습니다.

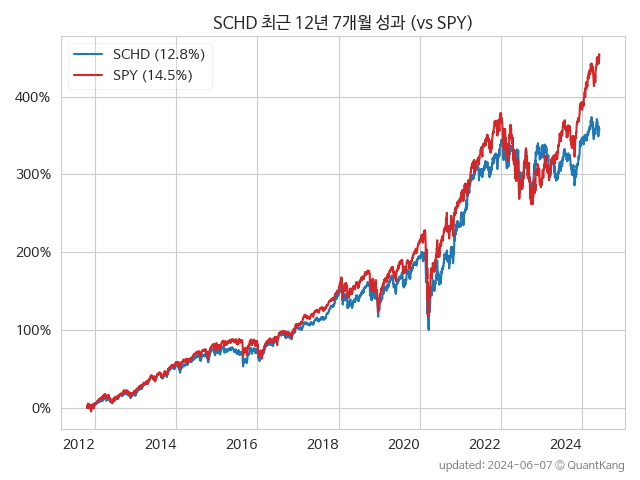

먼저 SCHD의 수익률이 높아야 합니다. SCHD는 상당히 좋은 투자 상품의 하나입니다. 하지만 배당성장주 ETF이기에 SPY에 비해 안정성은 조금 더 높지만, 수익률은 조금 낮을 수 있습니다. 아래는 SCHD와 SPY의 수익률 추이를 비교한 그래프와 표입니다. 데이터 출처: SCHD vs SPY

| 종목 | CAGR | 표준 편차 |

| SPY | 14.5% | 16.7% |

| SCHD | 12.8% | 15.8% |

SCHD는 SPY보다 CAGR이 조금 떨어지는 대신, 표준 편차도 약간 낮습니다. 장기적으로 SCHD 수익률이 SPY에 비해 크게 떨어지지 않을 거라 예상한다면, SCHD는 나쁜 선택은 아닙니다. 분배율이 높은 인컴 ETF는 자산의 안정성이 중요하기 때문에 SCHD를 기초 자산으로 편입하는 것도 무난한 선택의 하나일 수 있습니다.

문제는 두 번째 항인 (SPY - XYLD) × 40%입니다. SPY와 XYLD의 수익률 차이의 40%를 SCHD 수익률에서 빼야 합니다.

XYLD의 수익률은 SPY의 (5.6% - 13.8%) / 13.8% = 41%에 불과했습니다. XYLD의 수익률을 SPY의 절반인 50%라고 가정하고 수식을 다시 써 보겠습니다.

SPY - XYLD = SPY - SPY × 50% = SPY × 50%

TIGER 미국배당+7% = SCHD - SPY × 50% × 40% = SCHD - SPY × 20%

TIGER 미국배당+7%는 대략 SCHD 수익률에서 SPY 수익률의 20%가 빠지는 상품이 됩니다. 두 번째 항인 SPY × 20%가 마이너스가 되어야 TIGER 미국배당+7% 수익률이 높아질 수 있습니다.

TIGER 미국배당+7%는 시장(SPY)이 하락하거나 횡보해서 XYLD와 SPY의 수익률 차이가 거의 없어지고, 배당성장주 ETF인 SCHD는 선전해야 시장 대비 초과 수익을 얻을 수 있는 상품입니다.

TIGER 미국배당다우존스타겟커버드콜2호는 현금 혼합 포트폴리오보다 얼마나 우수할까?

TIGER 미국배당+7%와 SPY 60% + 현금 40% 혼합 포트폴리오를 비교해 보겠습니다. 현금 비중을 40%로 둔 이유는 SCHD의 수익률이 SPY보다 -15% 정도 낮았고, XYLD가 SPY 수익률 대비 -60% 정도 손실이 발생했기 때문입니다.

앞의 수식에서 보듯 TIGER 미국배당+7%는 SCHD를 보유하기에 SPY 대비 -15% 정도 수익률이 낮습니다. 여기에 커버드콜을 40% 비중으로 발행하면, -60% × 40% = -24% 정도 수익률이 추가로 낮아집니다. 합산하면 SPY 대비 -40% 정도 수익률 손실이 있습니다. 참고: 부호가 있기에 SPY 수익률이 마이너스라면 TIGER 미국배당+7% 수익률은 상대적으로 높아질 수 있습니다.

아래는 원화로 환산한 SPY, SCHD, vTIGER40(가상의 TIGER 미국배당+7%), SPY60(SPY 60% + 현금 40%) 포트폴리오의 백테스트 결과입니다. 현금은 달러로 보유하고, 배당 재투자와 매일 리밸런싱을 가정했습니다.

SPY의 장기 수익률이 가장 높고, SCHD도 크게 떨어지지 않습니다. vTIGER40과 SPY60의 장기 수익률은 엇비슷합니다.

아래는 각 포트폴리오의 CAGR과 표준 편차를 비교한 표입니다.

| 포트폴리오 | CAGR | 표준 편차 |

| SPY | 15.5% | 19.3% |

| SCHD | 13.5% | 18.5% |

| vTIGER40 | 10.1% | 17.2% |

| SPY60 | 10.1% | 13.7% |

| SPY85 | 13.5% | 17.1% |

현금 혼합 포트폴리오인 SPY60은 vTIGER40과 거의 동일한 수익률을 보였지만, 표준 편차는 훨씬 낮았습니다. 백테스트 기간만으로 본다면 SPY60이 vTIGER40보다 더 나은 포트폴리오라고 할 수 있습니다.

SPY60의 표준편차가 더 낮다고 하지만, 수익률은 비슷하니, 결과적으로 비슷하다고 볼 수 있지 않느냐고 생각할 수 있습니다. 현금 혼합 포트폴리오가 더 유리한 점 몇 가지가 고려되지 않았기 때문입니다.

SPY60의 표준 편차를 vTIGER40 수준으로 높이면, CAGR도 높아집니다. 현금 비중을 15%로 줄인 SPY85(SPY 85% + 현금 15%)의 CAGR은 13.5%로 vTIGER40보다 3.4% 높아집니다. 표준 편차는 17.1%로 vTIGER40의 17.2%와 비슷해집니다. SPY85는 SCHD와 동일한 수준의 수익률을 더 낮은 변동성으로 얻는 셈이 됩니다.

SPY60은 분배율을 리밸런싱 과정에서 투자자가 결정할 수 있습니다. vTIGER40보다 높은 분배율을 받을 수도 있고, 낮은 분배율로 정할 수도 있습니다. 정액으로 인출할 수도 있고, 정률로 인출할 수도 있습니다. 주는 대로 분배금을 받아야 하는 vTIGER40에 비해 유연성이 높습니다.

SPY60의 현금 비중은 40%에 달합니다. 이 현금을 이용하면 이자를 받을 수 있는 단기 상품에 투자할 수 있습니다. 추가 수익률은 평균 연 1% × 40% = 0.4% 정도로 낮지만, 최근처럼 미국 기준 금리가 5.25%로 높은 경우에는 연 2%를 넘을 수도 있습니다.

vTIGER40은 주가가 상승하는 경우 과표 기준도 높아지기에, 분배금의 일부 금액 또는 전액에 대해 배당소득세가 발생할 수 있습니다. SPY60은 현금성 자산 비중이 낮고 이율도 낮기에 배당소득세가 상대적으로 작습니다. SPY를 일부 매도하여 현금을 만드는 경우에는 양도 금액이 아닌 양도 차액에 대해서만 양도소득세가 부과됩니다. SPY60은 상당히 오랜 기간 동안 vTIGER40에 비해 저율로 과세될 수 있습니다. 참고: 당신이 JEPI/JEPQ를 사면 안 되는 이유 (해외 상장 인컴 ETF의 배당소득세와 양도소득세)

vTIGER40에도 장점이 없는 것은 아닙니다. 번거로울 수 있는 자산 운용을 ETF 하나에만 투자해도 알아서 해줍니다. 짧게는 주단위로 길게는 월단위로 10분이면 마칠 수 있는 리밸런싱 작업이 얼마나 번거로울지는, 자산의 규모와 투자자의 성격에 따라 다를 수 있습니다.

참고: 이 글에서는 따로 설명하지 않지만, TIGER 미국배당+7%는 대개의 국내 상장 해외 ETF에 발생하는 추가 비용이 있을 수 있습니다. 여기에 커버드콜 운용 비용을 포함하면, 연 1% 정도까지 추가 손실이 발생할 수 있습니다. 관련 글 2편: KODEX 미국배당다우존스타겟커버드콜(구. KODEX 미국배당+10%프리미엄다우존스) (삼성자산운용의 자존심은 회복될 수 있을까? 포장을 바꾸어서 팔아보자!), 국내 상장 나스닥 100 ETF는 QQQ와 성과가 동일할까?

정리하며

TIGER 미국배당다우존스타겟커버드콜2호(이하 TIGER 미국배당)의 수익률이 낮은 이유를 살펴보았습니다.

TIGER 미국배당+7%는 SCHD에 100% 투자한 후, 40% 비중으로 SPY를 공매도하고, XYLD를 매수하는 상품과 그 성격이 동일합니다. SCHD와 XYLD는 모두 SPY보다 수익률이 낮았기에, TIGER 미국배당+7%의 수익률도 낮았다고 해석할 수 있습니다.

커버드콜 ETF의 투자 성과는 기초 자산과 콜옵션 발행 효율이 가장 큰 영향을 미칩니다. 커버드콜 전략을 사용하지 않는 대체 상품이 있는 경우에는, 그 성과를 커버드콜 ETF와 비교해 볼 수 있습니다. 콜옵션 발행으로 어떤 효과를 얻었는지, 어느 정도 수익률 저하가 발생하는지 추정이 가능합니다.

커버드콜 ETF가 콜옵션을 발행하는 이유는 수익률 개선이 아닙니다. 프리미엄을 받아 분배를 위한 재원을 마련하고, 자산의 변동성을 줄여 안정성을 높이기 위함입니다. 커버드콜 ETF의 콜옵션 발행은 장기적으로 수익률 손실 가능성이 전제되어 있습니다.

대개의 투자 상품은 변동성을 낮춘 정도에 비해 수익률은 더 많이 하락합니다. 안정적인 현금성 자산을 편입하면, 수익률과 변동성을 동일한 비율로 낮출 수 있기 때문입니다. 커버드콜 ETF에 이보다 높은 투자 효율을 기대하는 것은, 콜옵션을 매수하는 매수자에게 현금 수익률 이하의 수익률을 요구하는 것이라도 볼 수 있습니다.

책 출간 안내: 커버드콜에 대한 기초 내용을 쉽고 재미있게 다룬 책 <당신이 커버드콜에 장기 투자하면 안되는 이유 - 매년 100만원씩 손해보지 않는 방법>이 출간되었습니다. 종이책(교보문고) 또는 전자책(Yes24, 알라딘,교보문고)으로 만나 볼 수 있습니다.

함께 읽으면 좋은 글:

- 안정적인 자산은 장기 투자에 유리한가? (작은 우유를 살까? 큰 우유를 살까? - 장기 투자에서 위험의 변화)

- 언제까지 매수해야 배당금을 받을 수 있을까? (주식 거래와 부동산 거래의 공통점과 차이점)

- BALI - 블랙록의 커버드콜 기반 인컴 ETF (발리섬에서 은퇴 생활을 즐길 수 있을까? JEPQ의 S&P500 버전)

- IDVO - 일본, 인도 주식 시장에서도 커버드콜로 투자하자 (국제판 DIVO, 좋은 성과의 원인은 무엇이었을까?)

- KODEX 미국S&P500배당귀족커버드콜(합성 H) (장기 수익률에 안 좋은 건 다 넣었어요. 맛있게 드세요.)

- 당신이 JEPI/JEPQ를 사면 안 되는 이유 (해외 상장 인컴 ETF의 배당소득세와 양도소득세)

- 국내 상장 나스닥 100 ETF는 QQQ와 성과가 동일할까?

- KODEX 미국배당다우존스타겟커버드콜 (삼성자산운용의 자존심은 회복될 수 있을까? 포장을 바꾸어서 팔아보자!)

- QQQ5(QQQ 5배 레버리지)는 1년간 얼마나 녹았을까?

- 초단기 채권 ETF가 좋을까? RP/발행어음이 좋을까? (파킹용 단기 자금)

'주식투자' 카테고리의 다른 글

| 초소형주 효과의 원천은 무엇일까? (분산 투자 효과를 추정해 보자, 변동성과 수익률, 산술평균과 기하평균) (0) | 2024.06.14 |

|---|---|

| 소형주 효과는 정말 있을까? (국내장의 초소형주 효과) (3) | 2024.06.12 |

| ISPY - ProShares의 초단기 콜옵션 전략 기반 인컴 ETF (넌 누굴 닮았니?) (1) | 2024.06.11 |

| 내 투자 성과는 왜 시장보다 못했을까? (개인적인 국내장 퀀트 투자 전략의 성과 분석 - 2023년 11월부터 2024년 5월까지 7개월간) (0) | 2024.06.08 |

| 안정적인 자산은 장기 투자에 유리한가? (작은 우유를 살까? 큰 우유를 살까? - 장기 투자에서 위험의 변화) (0) | 2024.06.07 |

| 언제까지 매수해야 배당금을 받을 수 있을까? (주식 거래와 부동산 거래의 공통점과 차이점) (0) | 2024.06.05 |

| BALI - 블랙록의 커버드콜 기반 인컴 ETF (발리섬에서 은퇴 생활을 즐길 수 있을까? JEPQ의 S&P500 버전) (0) | 2024.06.04 |

| IDVO - 일본, 인도 주식 시장에서도 커버드콜로 투자하자 (국제판 DIVO와 ADR, 좋은 성과의 원인은 무엇이었을까?) (0) | 2024.06.01 |