지난 글에서 투자 성과를 두 가지 지표로 요약해 보았습니다. 수익률을 나타내는 CAGR, 수익률 분포가 CAGR에서 얼마나 흩어져 있는지를 나타내는 표준편차입니다. CAGR은 수익성 지표이며, 표준편차는 변동성 지표입니다. 변동성 지표를 위험 지표라고 이야기하기도 합니다. 수익을 목적으로 하는 투자자 입장에서는 손실이 위험이라 생각하기에 조금 이해하기 어렵습니다. 변동성은 평균(CAGR) 대비 불확실성이고, 불확실성이 위험이라 보는 관점입니다. 지난 글: 투자 성과 분석의 기초 - 13. 어떤 지표가 무난할까? (CAGR과 표준편차)

위험 지표로서의 표준편차에 대해 설렁설렁 구렁이 담 넘어가듯 설명했습니다. 쉽게 설명할 수 있을 정도로 제가 충분히 알지 못하기 때문입니다. 굳이 이유를 대자면 두 가지 정도가 있습니다.

첫 번째 이유는 수익률 분포가 어떤 정형화된 분포를 띈다고 말하기 어렵기 때문입니다.

자연계나 인간계의 여러 현상에 대한 데이터는 특정한 분포 형태를 보이는 경우가 있습니다. 아이를 가지게 되면 산모수첩(모자보건수첩)을 받습니다. 산모 수첩에는 육아에 필요한 각종 예방 접종 일정과 같은 정보가 있습니다. 개월수에 따른 몸무게와 키의 분포도 표나 그래프로 표시되어 있습니다. 아이의 발육 상태를 평균과 비교하기 위함입니다.

평균과 차이가 나더라도 얼마나 큰 차이인지 이해할 수 있도록 백분위 형태의 확률 구간이 표시되어 있습니다. 특별한 이유 없이 상위 또는 하위 5% 정도에 든다면, 특이한 상황일 수 있습니다. 이런 경우 아이의 상태에 대해 의사와 상의할 필요가 있습니다.

인간의 키나 몸무게와 같은 데이터는 정규 분포(Normal distribution, 가우스 분포; Gaussian distribution)를 띈다고 알려져 있습니다. 많은 데이터로 확인해 보니 정규 분포에 충분히 가까웠던 것입니다. 정규 분포를 가정하고 요약한 데이터를 이용하면 정보를 전달하고 필요한 정보를 구하는데 편리합니다.

투자 수익률은 어떤 분포일까요? 모릅니다. 다양한 사회 경제적 사건이 투자 수익률에 크고 작은 영향을 미치기 때문입니다. 그중에서 일부는 예측이 거의 불가능한 재앙급 사건입니다.

한 국가의 경제가 일반적인 경향을 따라 꾸준히 성장하고 있습니다. 갑작스럽게 자연재해가 발생하거나 이웃나라와 전쟁이 발발할 수 있습니다. 국가는 황폐화되고 주식 수익률은 곤두박질치게 됩니다. 예외적인 상황까지 고려하여 일반화된 투자 수익률 분포를 만든다는 것은 불가능에 가깝습니다. 금융 시장에서 예측을 하기 위해 어떤 노력이 있었는지 제임스 오언 웨더롤의 <돈의 물리학>을 참고하기 바랍니다. 서평: 돈의 물리학 (제임스 오언 웨더롤)

두 번째 이유는 수학적 간결함과 논리 전개의 편리함 때문입니다.

투자 성과를 분석할 때 수익률이 정규 분포를 띈다고 가정하는 경우가 많습니다. 수익률 분포가 정규 분포와 비슷한 부분이 있기 때문입니다. 정규 분포와 같이 정형화된 분포의 일부는 수학적으로 설명하거나 가공하기 편리합니다.

정규 분포는 평균 µ(뮤)와 표준편차 σ(시그마) 단 두 개의 숫자를 이용하여 N(µ, σ²)으로 표현합니다. 자연수 두 개를 더하면 또 다른 자연수가 되듯, 서로 독립(independent)인 두 정규 분포를 합하면 새로운 정규 분포가 됩니다.

N(µ₁, σ₁²) + N(µ₂, σ₂²) = N(µ₁ + µ₂, σ₁² + σ₂²)

수익률이 정규 분포를 띄고, 수익률의 발생이 독립이라 가정하면, 두 자산으로 구성한 포트폴리오의 수익률이나, 여러 해 걸친 누적 수익률도 정규 분포를 띕니다. 사칙연산만으로도 추정할 수 있게 됩니다. 참고: 여러 해 걸친 누적 복리 수익률을 추정하는 경우에는 로그 정규 분포를 사용합니다.

분포에 대한 연산 결과는 또 다른 분포인데, 그 분포에도 연산을 적용하거나 해석할 수 있다면, 수학적 논리를 전개하기 수월해집니다. 그 최종 결과는 증명의 형태로 나타납니다.

해리 마코위츠는 1990년 현대 포트폴리오 이론(Modern portfolio theory, MPT)으로 노벨 경제학상을 받았습니다. 현대 포트폴리오 이론은 몇 가지 가정하에 포트폴리오의 성과를 추정하고, 가장 투자 효율이 높은 포트폴리오를 선정하는 방법을 제시합니다. 이후 금융 시장의 CAPM(Capital asset pricing model, 자본자산 가격결정 모형)과 같은 통계적 연구에 큰 영향을 미쳤습니다.

현대 포트폴리오 이론이 발표된 시점은 1952년입니다. 지금은 대중화된 컴퓨터를 사용하여 대량의 데이터를 처리할 수 없었던 시기입니다. 해리 마코위츠는 어떻게 자신의 논리를 펼쳐나갈 수 있었을까요? 수익률이 특정 분포를 따르고 독립이라는 가정을 두어 수학적으로 접근한 것입니다. 참고: 한 자산에서 발생하는 수익률 간의 독립과 두 자산의 수익률 간의 독립은 다른 의미입니다.

CAGR(이 글에서는 산술 평균을 사용합니다)과 표준편차를 이용하여 투자 성과를 비교해 봅니다.

주의: 이 글은 특정 상품 또는 특정 전략에 대한 추천의 의도가 없습니다. 이 글에서 제시하는 수치는 과거에 그랬다는 기록이지, 앞으로도 그럴 거라는 예상이 아닙니다. 분석 대상, 기간, 방법에 따라 전혀 다른 결과가 나올 수 있습니다. 데이터 수집, 가공, 해석 단계에서 의도하지 않은 오류가 있을 수 있습니다. 일부 설명은 편의상 현재형으로 기술하지만, 데이터 분석에 대한 설명은 모두 과거형으로 이해해야 합니다.

수익률과 표준편차를 이용한 자산의 성과 비교

아래는 KOSPI 200 지수를 추종하는 KODEX 200과 S&P 500 지수를 추종하는 SPY의 자산 가격 변화 그래프입니다. 배당 재투자를 가정했으며, 2002년 10월 14일부터 2019년 12월 30일까지 약 17년간의 데이터입니다

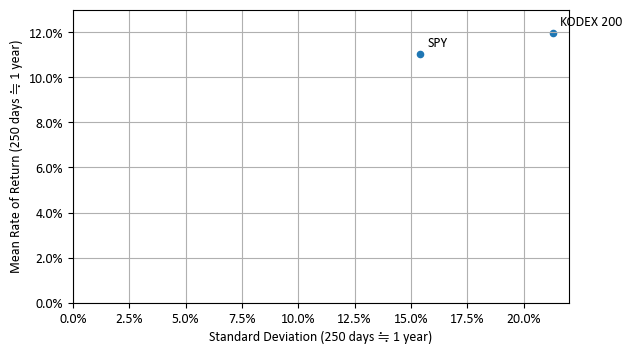

250거래일(약 1년) 산술 평균 수익률과 1년 수익률의 표준편차를 2차원 좌표상에 나타내면 아래와 같습니다.

KODEX 200의 1년 산술 평균 수익률이 SPY보다 조금 높습니다. CAGR로 보면 SPY가 KODEX 200보다 살짝 높은데 산술 평균 수익률은 반대의 결과가 나옵니다. KODEX 200의 변동성(표준편차)이 SPY보다 높았기 때문입니다.

이 상태로는 두 자산의 우위를 비교할 수 없습니다. KODEX 200의 수익률이 높았지만, 변동성도 높았기 때문입니다. 지난 글에서 설명한 혼합 포트폴리오를 이용하여 가상 포트폴리오의 성과를 그래프에 표시할 수 있습니다. 참고: 투자 성과 분석의 기초 - 9. 수익률과 위험을 가상 포트폴리오로 비교해 보자!

1년간 투자금의 일부만 투자합니다. 나머지 투자금은 2% 이자를 받을 수 있는 예금으로 둡니다. 투자금을 모두 예금에 투자하면 1년 수익률이 2%이고 변동성은 0%입니다. (0%, 2%)를 기준으로 각 자산까지 포트폴리오 직선이 그어집니다.

포트폴리오가 직선으로 나타나는 이유는 리밸런싱 없이 1년간 투자했기 때문입니다. 10% 수익률을 기대하는 자산과 2% 수익률을 기대하는 예금을 3 : 2로 혼합하면, 기대 수익률은 10% × 0.6 + 2% × 0.4 = 6% + 0.8% = 6.8%가 됩니다. 예금은 변동성이 없기에, 자산이 포트폴리오에 끼치는 영향은 투자 비중에 비례해서 60%가 됩니다.

이제 두 자산을 비교할 수 있습니다. 연 8% 수익률을 기대한다면, KODEX 200 또는 SPY를 현금과 혼합해야 합니다. 표준편차는 SPY에 투자하면 10% 정도, KODEX 200에 투자하면 13% 정도입니다. 그러니 연 8% 수익률을 기대한다면, SPY를 현금과 혼합하는 게 더 낫다고 볼 수 있습니다. 참고: 평균적으로 더 낫다는 의미입니다.

변동성(위험)을 표준편차 기준으로 15%까지 허용한다면 SPY로는 11% 정도, KODEX 200으로는 9% 정도의 수익률을 기대할 수 있습니다.

정리하면, SPY가 KODEX 200보다 더 나은 투자 자산입니다. KODEX 200은 SPY의 평균 수익률인 11% 정도보다 높은 수익률을 기대할 경우 고려할 수 있습니다. 참고: KODEX 200과 SPY를 혼합하면, 각각 경우보다 나은 포트폴리오 구성이 가능할 수 있습니다.

투자 효율 = 기울기

투자 자산의 우위는 어떻게 결정된 것일까요? 앞서 철수네 반의 수학과 영어 시험 점수를 종합하는 문제를 살펴보았습니다. 지난 글: 투자 성과 분석의 기초 - 8. 수익률과 위험을 함께 고려해 보자! 왜 어려울까?

왼쪽 그래프에 철수, 영희, 민수의 (수학 점수, 영어 점수)에 해당되는 점이 있습니다. 종합 점수 계산 방식으로 동일 비중합을 선택했습니다. 종합 점수를 계산할 수 있으니, 학생들의 종합 점수 우위를 판별할 수 있습니다. 오른쪽 그래프와 같이 막대자를 45도 각도로 두고 전진하는 것과 같습니다.

표준편차-평균 그래프에서는 막대자가 어떻게 움직이는 것일까요?

막대자를 예금 수익률에 해당하는 y = 2%에 수평으로 놓습니다. 그래프에서 y = 2% 지점에 보라색으로 표시된 수평선입니다. 그 아래에 점이 있다면, 예금보다 위험하면서 평균 수익률이 낮은 자산입니다.

예금에 해당되는 (0%, 2%)를 중심으로 막대자를 반시계 방향으로 천천히 회전시킵니다. 처음 만나는 자산의 투자 효율이 가장 낮고, 마지막에 만나는 자산의 투자 효율이 가장 높습니다.

막대자는 KODEX 200을 먼저 만나고, SPY를 나중에 만납니다. SPY > KODEX 200으로 자산 간의 우위가 성립합니다. 그림에서 빨간색 점선은 막대자의 중간중간 위치를 나타냅니다.

막대자의 기울기를 투자 효율이라고 합니다. 기울기는 Δy / Δx = Δ수익률 / Δ위험으로 정의됩니다. 이 글에서는 위험을 변동성(표준편차)으로 두었기에 표준편차가 1% 변했을 때 수익률이 몇 % 변하느냐는 지표가 됩니다.

이 지표는 유명합니다. 이름도 있습니다. 1966년에 윌리엄 F. 샤프(William F. Sharpe)가 투자 성과를 판단하기 위해 개발한 지표입니다. 개발자의 이름을 따서 샤프 비율(Sharpe ratio)이라고 부릅니다. 샤프 비율은 아래와 같이 정의됩니다.

샤프 비율 = (자산 수익률 - 무위험 또는 벤치마크 수익률) / (자산 수익률의 표준편차)

위의 그래프와 같이 자산 수익률을 y, 표준편차를 x로 두고, 벤치마크 수익률을 2%로 두면, 샤프 비율은 아래와 같이 됩니다.

샤프 비율 = (y - 2%) / x

예금 위치인 (2%, 0%)를 기울기를 재는 원점으로 지정했기에, 각 점선은 벤치마크 수익률 2%가 고려되어 있습니다. 따라서 샤프 비율은 막대자의 기울기가 됩니다.

샤프 비율처럼 수익성 지표를 위험 지표로 나누면 투자 효율을 나타내는 지표가 됩니다. 투자 효율은 단위 위험당 추가 수익을 나타낸다고 말하곤 합니다. 어렵게 들리지만 이미 알고 있는 단어입니다. 기울기입니다.

정리하며

자산의 가격 추이 그래프에는 많은 정보가 내재되어 있습니다. 그중에서 투자자에게 가치가 높은 수익성 지표와 위험 지표를 추출하면, 각각을 축으로 하는 2차원 좌표상에 자산을 위치시킬 수 있습니다.

많은 정보를 단 두 개의 수치로 요약한 것이기에, 상당한 손실이 발생하지만, 투자자가 여러 자산을 한눈에 살펴보고, 비교 분석하기 수월해집니다.

x축을 위험으로 두고, y축을 수익으로 두면, 위험을 감수하는 정도에 따라 얻을 수 있는 기대 수익을 추정할 수 있습니다. 좌표상에서는 무위험 자산에서 각 자산을 이은 직선의 기울기에 해당됩니다.

기울기는 수익의 증가량을 위험의 증가량으로 나눈 것으로 투자 효율을 나타내는 지표가 됩니다. 위험을 나타내는 x축을 표준편차, 수익을 나타내는 y축을 수익률로 두고, 벤치마크 자산을 한 점으로 하는 직선을 그었을 때, 그 직선의 기울기를 샤프 비율이라고 부릅니다.

언제가 저도 많은 투자자가 사용하는 지표를 만들고 싶습니다. 오렌지 지표라고 부르면 좋을 듯합니다.

이어지는 글: 투자 성과 분석의 기초 - 15 (마지막 편) 장기 투자는 왜 위험이 줄어드는가? (불확실성이 누적될수록 확실해진다고?)

목차: [연재글 목차] 투자 성과 분석 (기초편, 초급편): 순서대로 차근차근 읽으면 좀 더 이해가 쉽습니다.

책 출간 안내: 연재를 정리하여 수정 보완한 <왜 위험한 주식에 투자하라는 걸까? (장기 투자와 분산 투자에 대한 통계학적 시각)>이 출간되었습니다. 종이책(교보문고), 전자책(Yes24, 알라딘, 교보문고, 리디북스)

함께 읽으면 좋은 글:

- 투자 성과 분석의 기초 - 13. 어떤 지표가 무난할까? (CAGR과 표준편차)

- 투자 성과 분석의 기초 - 12. 투자 성과를 비교해 보자 (나신입씨와 한경력씨의 내 집 마련을 위한 선택)

- 투자 성과 분석의 기초 - 11. 비교를 위해 투자 전략과 투자 목표를 구체화해야 하는 이유는 무엇일까?

- 투자 성과 분석의 기초 - 10. 데이터의 요약 (전사적 과장의 비밀 전보 - 고무신 몇 켤레를 생산해야 할까?)

- 투자 성과 분석의 기초 - 9. 수익률과 위험을 가상 포트폴리오로 비교해 보자!

- JEPI/JEPQ는 특별한가? (SCHD/QQQ + 현금과의 비교)

- S&P 500 국내 ETF는 무엇이 좋을까? (국내 상장 ETF 9종 비교와 분석)

- QQQ5(QQQ 5배 레버리지)는 1년간 얼마나 녹았을까?

- 한국인은 커버드콜 ETF에 장기 투자해도 좋을까? - 커버드콜 ETF에 대한 글 모음

- 커버드콜의 자산은 왜 계속 줄어들까 (커버드콜에 대한 간단한 설명)

'주식투자' 카테고리의 다른 글

| PLUS 미국배당증가성장주데일리커버드콜 - 한 판 붙자 타미당+7%, 코미당+10%! (내가 더 효율적이야!) (0) | 2024.10.27 |

|---|---|

| KODEX 미국나스닥100데일리커버드콜OTM - 연 20% 분배율 (나는야~ 불가능에 도전한다네!) (0) | 2024.10.26 |

| ACE 미국500데일리타겟커버드콜(합성)의 지난 6개월 성과는? (vs TIGER 미국S&P500타겟데일리커버드콜, 실망이야!) (0) | 2024.10.25 |

| [기초 15 마지막 편] 장기 투자는 왜 위험이 줄어드는가? (불확실성이 누적될수록 확실해진다고?) (2) | 2024.10.25 |

| [기초 13] 어떤 투자 지표가 무난할까? (CAGR과 표준편차) (0) | 2024.10.23 |

| [기초 12] 투자 성과를 비교해 보자 (나신입씨와 한경력씨의 내 집 마련을 위한 선택) (0) | 2024.10.22 |

| [기초 11] 투자 성과 비교를 위해 전략과 목표를 구체화해야 하는 이유는 무엇일까? (1) | 2024.10.21 |

| [기초 10] 데이터의 요약 (전사적 과장의 비밀 전보 - 고무신 몇 켤레를 생산해야 할까?) (0) | 2024.10.20 |