초급편 부록에서는 기초편과 초급편에서 설명한 내용을 활용하여 자산을 비교 분석해 보는 몇 가지 사례와 소개할 필요가 있지만 연재 흐름과 어울리지 못해 생략했던 주제를 묶었습니다. 먼저 커버드콜(covered call) ETF가 기초 자산에 비해 어떤 투자 가치가 있는지 살펴봅니다.

커버드콜 ETF는 보유한 기초 자산을 담보로 콜옵션(call option)을 발행하는 상품입니다. 커버드콜 ETF는 기초 자산의 배당금과 콜옵션을 발행하여 받은 프리미엄을 재원으로 투자자에게 현금을 안정적으로 분배하는 것을 목적으로 하는 인컴(income)형 상품입니다.

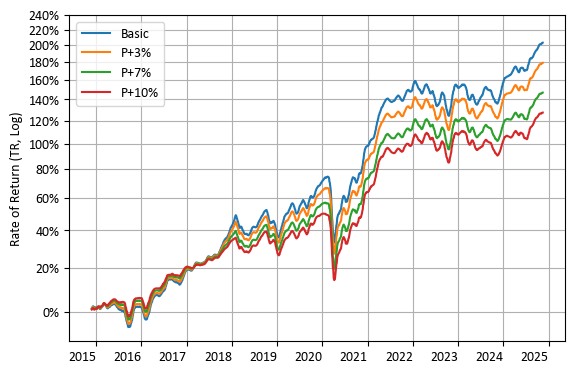

커버드콜 ETF는 장기적으로 기초 자산에 비해 수익률이 낮아지는 구조적인 압력을 받습니다. 커버드콜의 장기 수익 구조에 대한 설명은 아래 두 편의 글을 참고하기 바랍니다.

- 커버드콜 ETF 수익 구조의 본질 - 프리미엄(배당금)이 대출금이라고? (커버드콜 ETF가 기초 자산보다 수익률이 낮은 이유에 대한 잘못된 설명들)

- 커버드콜 ETF 수익 구조의 본질 두 번째 이야기 - 변동성을 전가하려면 돈을 내야 한다고? (투자를 받으려는 엔비디냐의 황사장)

커버드콜 ETF는 기초 자산의 변동성을 낮추기 위해 수익률 일부를 콜옵션 매수자에게 넘깁니다. 형식상으로는 콜옵션을 판매하여 프리미엄이라는 현금을 받는 것처럼 보이지만, 실은 조건부 대출금이라 볼 수 있습니다.

여러 종류의 커버드콜 ETF가 국내 증시에 상장되어 있습니다. 그중에서 다우 존스 미국 배당 100 지수(Dow Jones U.S. Dividend 100 Index; 미국배당다우존스 지수)를 기초 자산으로 월만기(monthly) 콜옵션을 발행하는 ETF가 인기 있는 상품의 한 종류입니다.

이들 커버드콜 ETF에 어떤 투자 가치가 있는지 기초 자산과 비교해 봅니다.

책 출간 안내: 이 글을 포함하여 읽기 편하게 정리한 책이 출간 되었습니다. 커버드콜 위주로 다룬 <당신이 커버드콜에 장기 투자하면 안되는 이유 - 매년 100만원씩 손해보지 않는 방법>와 투자 성과 분석을 포함하여 투자를 통계학적으로 쉽고 재미있게 설명하는 <왜 위험한 주식에 투자하라는 걸까? - 장기 투자와 분산 투자에 대한 통계학적 시각>에 포함되어 있습니다.

공지: 책 출간으로 인해 부분 공개로 전환합니다. 보다 이해하기 쉽게 수정 보완한 책을 참고하시기 바랍니다. 양해 부탁드립니다.

주의: 이 글은 특정 상품 또는 특정 전략에 대한 추천의 의도가 없습니다. 이 글에서 제시하는 수치는 과거에 그랬다는 기록이지, 앞으로도 그럴 거라는 예상이 아닙니다. 분석 대상, 기간, 방법에 따라 전혀 다른 결과가 나올 수 있습니다. 데이터 수집, 가공, 해석 단계에서 의도하지 않은 오류가 있을 수 있습니다. 일부 설명은 편의상 현재형으로 기술하지만, 데이터 분석에 대한 설명은 모두 과거형으로 이해해야 합니다.

다우 존스 미국 배당 100 지수와 커버드콜 지수

(책 출간으로 내용 생략)

커버드콜 지수 < 기초 자산 + 예금

(책 출간으로 내용 생략)

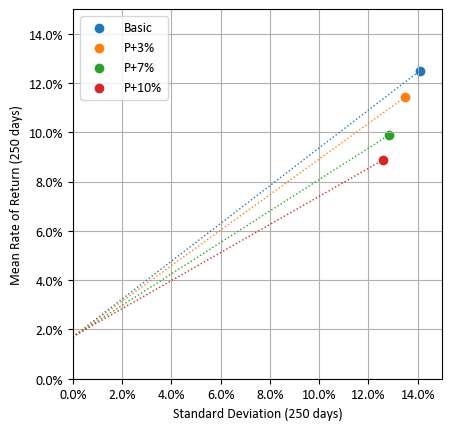

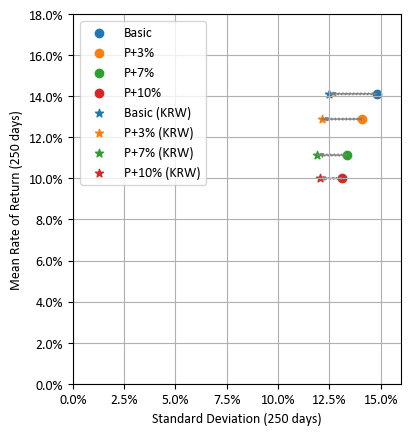

| 포트폴리오 | 평균 수익률 | 표준 편차 |

| 기초 자산 | 12.5% | 14.1% |

| P+3% | 11.4% | 13.5% |

| 기초 자산 (90%) + 예금 | 11.4% | 12.7% |

| P+7% | 9.9% | 12.8% |

| 기초 자산 (76%) + 예금 | 9.9% | 10.7% |

| P+10% | 8.9% | 12.6% |

| 기초 자산 (66%) + 예금 | 8.9% | 9.4% |

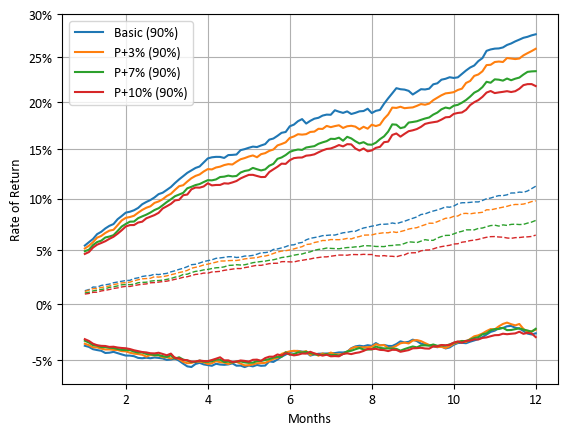

투자 기간에 따른 커버드콜 지수와 기초 자산 + 예금 포트폴리오의 위험 변화

(책 출간으로 내용 생략)

백테스트 데이터로 살펴본 위험 변화

(책 출간으로 내용 생략)

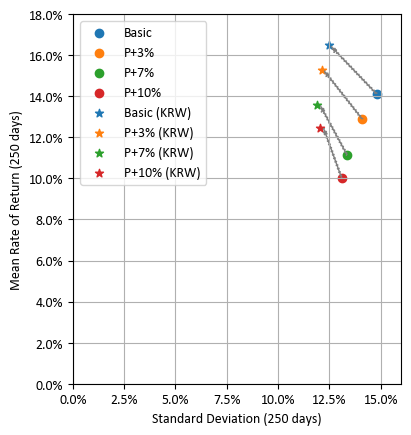

환율에 의한 변동성 감소 효과

(책 출간으로 내용 생략)

정리하며

2023년 중반부터 국내장에 커버드콜 ETF 열풍이 불고 있습니다. 자산운용사는 매달 따박따박 높은 분배율의 배당금(분배금)을 지급하는 안정성이 높은 상품이라 홍보합니다. 하루가 멀다 하고 새로운 상품을 개발하고 투자자의 자금을 끌어 모읍니다.

자산운용사가 내세우는 장점은 근거가 희박합니다. 찾아보면 장점이 없지는 않겠지만, 단점을 함께 고려하면, 적어도 장기 투자자에게는 큰 의미가 없는 상품입니다. 투자에 신경을 덜 쓰고 마음이 편하도록 커버드콜 ETF를 선택했다고 생각할 수 있지만, 실상은 커버드콜 ETF가 더 불편한 상품입니다.

다우 존스 미국 배당 100 지수를 기초 자산으로 하는 커버드콜 지수의 과거 10년치 백테스트 데이터를 분석해 보면 이를 확인할 수 있습니다.

커버드콜은 변동성을 줄이긴 하지만 수익률이 더 많이 낮아지는 기초 자산 대비 열위에 있는 자산입니다. 여기에 환율에 의한 변동성 감소 효과를 고려하면, 커버드콜 ETF는 위험은 더 높고, 수익률은 더 낮은 자산이라 보는 것이 합리적입니다. 참고: 변동성이 동일하더라도 평균이 낮으면 위험이 더 높습니다.

안정적인 현금 흐름을 위해 다우 존스 미국 배당 100 지수를 기초 자산으로 하는 커버드콜 ETF에 투자할 계획이라면, 기초 자산을 매수하고 조금씩 매도하는 전략에 비해 유리했는지를 분석한 아래 글을 참고하기 바랍니다.

이어지는 글: [초급 부록 A2] 커버드콜 ETF는 기초 자산(본주)보다 좋을까? (초단기 콜옵션을 발행하는 3세대 커버드콜 지수편)

목차: [연재글 목차] 투자 성과 분석 (기초편, 초급편): 순서대로 차근차근 읽으면 좀 더 이해가 쉽습니다.

책 출간 안내: 이 글을 포함하여 읽기 편하게 정리한 책이 출간 되었습니다. 커버드콜 위주로 다룬 <당신이 커버드콜에 장기 투자하면 안되는 이유 - 매년 100만원씩 손해보지 않는 방법>와 투자 성과 분석을 포함하여 투자를 통계학적으로 쉽고 재미있게 설명하는 <왜 위험한 주식에 투자하라는 걸까? - 장기 투자와 분산 투자에 대한 통계학적 시각>에 포함되어 있습니다.

함께 읽으면 좋은 글:

- [초급 24 - 마지막 편] 통계량의 큰 변동은 어떻게 이해해야 할까? (환율의 반란)

- [초급 23] 통계량을 예측으로 생각해도 될까? (통계량의 불확실성)

- [초급 22] 포트폴리오 최적화란? (세 가지 이상의 자산을 섞으면? 점 + 점 = 선, 점 + 선 = 면)

- [초급 21] 자산 배분에서 환율은 어떤 효과를 만들까? (한국인에게 해외 자산 투자가 필요한 이유)

- [초급 20] 주식과 금을 섞어 보자 (배추와 사과를 교환하러 오일장에 간 갑돌이)

- 한국인도 ROC(Return of Capital) 비과세 적용을 받을 수 있습니다. (배당소득재분류에 따른 현지 배당세 환급 및 국내 배당세 징수)

- S&P 500 국내 ETF는 무엇이 좋을까? (국내 상장 ETF 9종 비교와 분석)

- QQQ5(QQQ 5배 레버리지)는 1년간 얼마나 녹았을까?

- 삼슬라(TSL3, 3TSL)는 1년에 얼마나 녹았을까?

- 한국인은 커버드콜 ETF에 장기 투자해도 좋을까? - 커버드콜 ETF에 대한 글 모음

'주식투자' 카테고리의 다른 글

| 산술 평균과 기하 평균(CAGR) - 단리 투자와 복리 투자 [초급 부록 B1] (0) | 2024.11.21 |

|---|---|

| 레버리지 ETF는 기초 자산(본주)보다 얼마나 위험할까? (SPY vs SSO = SPY ×2) [초급 부록 A3] (0) | 2024.11.20 |

| [중급 1] 우연이란 무엇일까? 놀라움의 정도는 계산 가능한 것일까? (아프리카에서 샤샤먼씨를 만난 나신입씨) (0) | 2024.11.19 |

| 커버드콜 ETF는 기초 자산(본주)보다 좋을까? (초단기 콜옵션을 발행하는 3세대 커버드콜 지수편) [초급 부록 A2] (2) | 2024.11.18 |

| 통계량의 큰 변동은 어떻게 이해해야 할까? (환율의 반란) [초급 24 - 마지막 편] (2) | 2024.11.17 |

| 통계량을 예측으로 생각해도 될까? (통계량의 불확실성, 미국 장기 채권 ETF의 수익률 변화) [초급 23] (0) | 2024.11.16 |

| 포트폴리오 최적화란? (세 가지 이상의 자산을 섞으면? 점 + 점 = 선, 점 + 선 = 면) [초급 22] (0) | 2024.11.15 |

| 자산 배분에서 환율은 어떤 효과를 만들까? (한국인에게 해외 자산 투자가 필요한 이유) [초급 21] (0) | 2024.11.14 |